Ученые записки Крымского федерального университета имени В. И. Вернадского. Экономика и управление. 2023. Т. 9 (75). № 4. С. 82‒91.

УДК 336:65.012

МЕХАНИЗМЫ ИСПОЛЬЗОВАНИЯ ПРОЕКТНОГО ФИНАНСИРОВАНИЯ В ТЕЛЕКОММУНИКАЦИОННЫХ КОМПАНИЯХ

Соболев Д. М.

Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, Москва, Российская Федерация

E-mail: sodim@mail.ru

В статье рассмотрены вопросы механизмов использования такого финансового инструмента как проектное финансирование на примере телекоммуникационных компаний. Исследованы особенности механизма применительно к телекоммуникационным компаниям, обобщен мировой и отечественный опыт использования, государственное регулирование проектного финансирования.

Ключевые слова: проектное финансирование, фабрика проектного финансирования, телекоммуникационные компании, инвестиционный вычет.

ВВЕДЕНИЕ

Проектное финансирование представляет собой сложный высокорисковый многоэтапный процесс с несколькими участниками и разными видами финансирования, что определяет наличие как преимуществ, так и недостатков такого привлечения средств.

Проектное финансирование является довольно новым для экономики Российской Федерации способом аккумуляции финансовых ресурсов в сравнении с уже устоявшимися традиционными формами привлечения средств: заёмным финансированием, компенсационным финансированием участников организации и т.п.

Телекоммуникационная отрасль, как одна из наиболее инновационных отраслей, постоянно нуждается в долгосрочных инвестициях, поэтому проектное финансирование представляется наиболее оптимальным способом стимулирования развития отрасли, что определяет актуальность исследуемой темы.

Проблемами механизмов проектного финансирования занимались такие отечественные ученые как Тавбулатова З.К., Талоло В. И., Тарасова О. Ю., Собина Н. В., Логинов М. П.

Среди зарубежных авторов выделим таких исследователей как Невитт П., Фабоцци Ф., Гатти Ст, Эсти Б., Хоффман С.

Целью данной работы является определение современных механизмов реализации проектного финансирования в телекоммуникационных компаниях для создания в дальнейшем моделей развития отрасли.

ОСНОВНОЙ МАТЕРИАЛ

Н. В. Собина и М. П. Логинов механизм проектного финансирования описывают как «модель или алгоритм логического описания субъектов и их функций, отражающих сам процесс финансирования»[1], а проектное финансирование — как «управленческую модель, основанную на многофакторном анализе и учитывающую широкий диапазон рисков и проблем, начиная от политических рисков страны в целом и административных рисков регионов реализации конкретных проектов до технических и техногенных рисков»[1].

Механизм проектного финансирования также рассматривается как мультиинструментальный тип финансирования и как система. Отечественные авторы Ю. Рожков, Д. Абдулкина, В. Степанова и О. Кобычева рассматривают проектное финансирование как «систему организации инвестиционного процесса или как систему взаимосвязанных участников, определяя механизм проектного финансирования как систему отношений между участниками сделки в процессе осуществления комплекса взаимосвязанных мероприятий по поводу беззалогового, интегрированного финансирования, организации и управления инвестиционными проектами на партнерских условиях с целевой ориентацией на денежные потоки, полученные исключительно в результате реализации проекта»[1].

Система проектного финансирования — это совокупность взаимосвязанных элементов (стейкхолдеры, специфичные (долговые, долевые, квазидолевые) инструменты финансирования, инвестиционные, кредитные, вспомогательные банковские продукты, структура инвестиционной программы, методы оценки качества инвестиционной программы и ее управления и др.) механизма проектного финансирования [1].

- механизме проектного финансирования также можно выделить такие элементы, как: «объект проектного финансирования, источник выплат и обеспечения, степень принятия риска заемщиком, виды инвестиционных проектов»[1].

Ключевым и отличительным субъектом в проектном финансировании выступает компания специального назначения (SPV), принимающая и возвращающая заёмные средства за счет денежного потока проекта (например, платный проезд по новому мосту или дороге). По сути, она выступает непосредственным заемщиком. Для реализации этих задач и успешного функционирования SPV обладает следующими свойствами:

— защищенность от банкротства;

— ограниченность требований кредиторов стоимостью заложенного имущества; — невозможность влияния инициаторов проекта на принятие корпоративных

решений (основные учредители — лица (как правило, некоммерческие фонды), также выполняющие ограниченный набор функций; в основном учреждение SPV и проведение общих собраний, установленных законами);

— ограниченность правоспособности (деятельность SPV подчинена заранее определенному алгоритму; допущены к заключению контракты, необходимые для реализации проекта, по которым обязательства SPV строго предсказуемы) [2].

Другая сторона — спонсор (инвестор, партнёр) — это один из инициаторов проекта, вкладывающий рисковый капитал (собственные средства), покрывающий ряд проектных рисков и получающий определённый доход от проекта [3]. Часто его также называют заемщиком, поскольку именно он изначально обращается за дополнительными средствами к кредитору, а уже впоследствии создается SPV. Если кредиторы оценивают проект только на срок предоставления кредита, то спонсор рассматривает его показатели на более длительную перспективу, в том числе после полного расчета с банком [3].

Поскольку проектное финансирование предполагает вложение как собственных, так и заемных (привлеченных) средств, то третьим основным участником является банк (кредитор). Для сделки ПФ достаточно договора с одним банком, но для крупнейших проектов может быть привлечено несколько банков. Кредитные средства, как правило, выдаются частями в ходе этапов проекта в соответствии с заключенными договорами. Обычно доля заемных средств составляет от 70% до 90%, но порой, под залог имущества банк готов профинансировать до 100 % стоимости проекта. Для получения кредита необходимо подготовить проект с учетом требований банка и передать его на тщательную проверку и экспертизы. Основные проверяемые показатели: размеры будущих денежных потоков, срок возврата кредитных средств, оптимальная кредитная сумма, сроки участия кредитора в проекте, экономическая эффективность и финансовая устойчивость проекта, оценка рисков проекта [2].

Четвертым, но необязательным участником для сделки ПФ может быть государство, в связи с этим проекты ПФ принято делить на проекты, осуществляемые государственной поддержкой и рыночные, самоокупаемые проекты (без государственной поддержки). Обычно государство привлекается для проектов с большими финансовыми потребностями и крупными рисками, которые сложно удовлетворить за счет фондового рынка и частных инвесторов, в том числе из-за неготовности последних принимать на себя высокие риски, а также при реализации международных проектов. Объем финансовой помощи государства соответствует объему средств, недостающему для самоокупаемости проекта. Зачастую государственная финансовая помощь предоставляется только на первых этапах реализации проекта (например, инженерные изыскания и разработки, строительство объекта). Считается, что после ввода в эксплуатацию проект уже способен самостоятельно генерировать денежный поток и выходить на самоокупаемость [2].

Формы государственного участия в проектах проектного финансирования могут быть различными:

-

- учреждение государством отдельной спонсорской организации;

- предоставление займов;

- участие в акционерном капитале;

- предоставление грантов;

- открытие специальных резервных счетов для покрытия возможных рисков по возврату кредита;

- государственная поддержка соглашений о государственно-частном партнерстве (ГЧП) и концессионных соглашений с участием SPV в качестве частного партнера или концессионера соответственно и др. [2].

Для рыночных проектов основным источником погашения обязательств являются денежные потоки проекта, средства на реализацию которого привлекаются за счет выпуска облигаций иногда вместе с получением банковского кредита. При размещении облигаций проект также, как и при получении кредита, проходит тщательную оценку, в том числе рассматривается соотношение денежного потока проекта с размером долга, надежность банков, обслуживающих счета SPV, а также иных контрагентов, финансовая и юридическая модели проекта, объемы страхового покрытия проекта, риски рефинансирования, риски строительства объекта, операционные риски (включая риски используемых в проекте технологий, опыт оператора проекта и т.п.), иные риски [2].

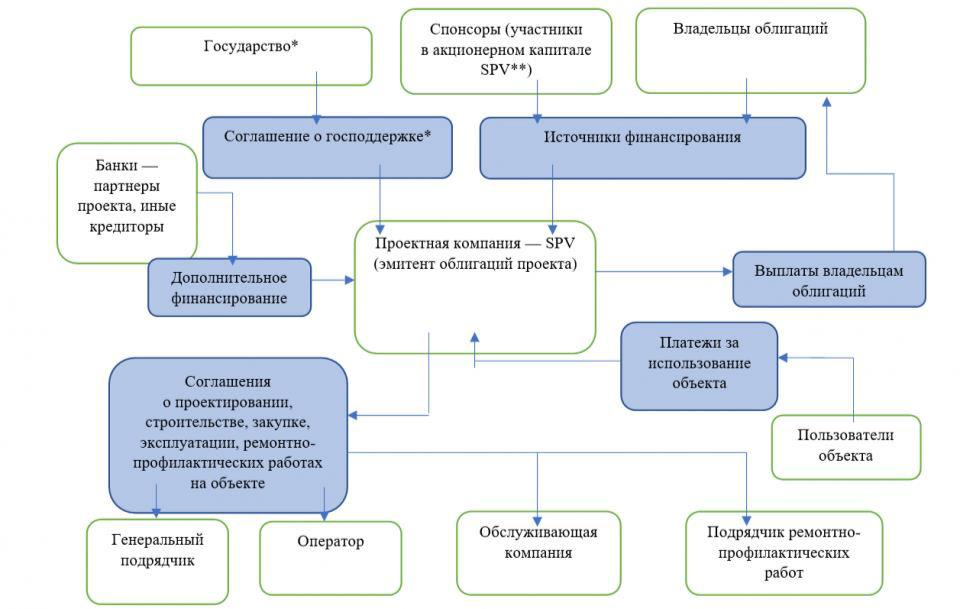

Примерная структура привлечения ПФ с фондового рынка показана на рисунке

1.

Рисунок 1 – Схема привлечения проектного финансирования с фондового рынка

- участие государства в проекте не обязательно

- спонсоры входят в акционерный капитал SPV в незначительном объеме, без права влиять на принятие решений в SPV, но с правом претендовать на долю имущества SPV по окончанию проекта.

Источник: [2]

Для сокращения сроков рассмотрения проекта кредиторами, минимизации рисков и максимизации эффективности его реализации спонсоры часто прибегают к услугам финансовых консультантов, что особенно важно при реализации проектов с зарубежными участниками и/или за рубежом. Финансовый консультант сопровождает проект и помогает его улучшить вплоть до начала финансирования, что может занять от 9 месяцев до 2,5 лет.

Для реализации проектного финансирования в России в начале 2018 г. была создана Фабрика проектного финансирования при ВЭБ.РФ (ФПФ) — это «механизм проектного финансирования инвестиционных проектов в приоритетных секторах российской экономики, предусматривающий предоставление денежных средств заемщикам на основании договоров синдицированного кредита (займа), реализуемых

- применением мер государственной поддержки и способствующих увеличению объемов кредитования организаций, реализующих инвестиционные проекты»[4].

Критерии отбора инвестиционных проектов для участия в ФПФ следующие [4]: а) проект реализуется на основе проектного финансирования; б) проект реализуется на территории Российской Федерации;

в) стоимость проекта — не менее 3 млрд. рублей (без учета процентов по кредитам (займам));

г) без учета процентов по кредитам (займам) доля заемных средств составляет не более 80 %, а собственных — не менее 20 % полной стоимости проекта;

д) срок финансирования проекта не превышает 20 лет; е) срок окупаемости проекта не превышает 30 лет;

ж) проект соответствует отраслевым направлениям финансирования [4]. Организационная структура ФПФ включает в себя 6 ключевых игроков:

-

- «ВЭБ. РФ (ранее Внешэкономбанк): оператор ФПФ, проводит отбор и экспертизу проектов ФПФ, кредитный управляющий в синдикате, получатель гос. субсидии;

- ООО «Специализированное общество проектного финансирования Фабрика проектного финансирования» (ООО «СОПФ ФПФ»): на 100% принадлежит ВЭБ, эмитент облигаций с государственной гарантией, кредитор по Траншу А, обязательство ВЭБ по выкупу/замене проблемных активов СОПФ;

- Министерство экономического развития РФ: куратор фабрики, главный распорядитель государственной субсидии;

- Министерство финансов РФ: предоставляет меры государственной поддержки (субсидирование процентной ставки кредиторам в рамках синдиката и предоставление государственной гарантии по облигациям Фабрики);

- Центральный банк РФ: особый порядок регулирования коммерческих банков в части кредитования проектов Фабрики;

- Участники ФПФ: кредиторы: коммерческие банки и международные финансовые организации, инициаторы проектов, проектная компания (заемщик), фонды прямых инвестиций»[5, 6].

Соответственно механизм проектного финансирования отличается в каждом конкретном проекте в зависимости от его специфики и отрасли, задействованных участников, необходимого объема финансирования, имеющихся инструментов поддержки, доступа к международным рынкам и т.д.

Как ранее нами было уже отмечено, при использовании инструментов проектного финансирования получателем средств в большинстве случаев выступает специальная проектная компания («Special purpose vehicle»), которая учреждается для осуществления конкретного проекта. Создание данной обособленной организации позволяет учредителям проекта решить две основные задачи:

— обособить собственные активы от обязательств проектной компании, которые будут наращиваться по мере реализации проекта;

сосредоточить на балансе проектной компании все фонды по финансированию проекта: компенсационное финансирование (вложения в собственный капитал) от учредителей и заемный капитал от банков. В случае несостоятельности SPV подобная структура позволяет рассмотреть несколько вариантов возврата вложенных средств:

-

- при полном отсутствии регресса со стороны инициаторов проекта: учредитель сохраняет риск утраты только доли в уставном капитале компании;

- при наличии ограниченного регресса: учредитель отвечает своей частью уставного капитала компании, а также другими ее активами, которые были внесены

- виде «твердого» обеспечения по займам, предоставленным под реализацию проекта.

Аналогичное мнение высказывает В. В. Переверзева, которая отмечает:

«Проектное финансирование, учитывая такой фактор, как доля риска,

принимаемая на себя кредитором, подразделяется на следующие виды:

– с полным регрессом на заемщика: кредитор не несет ответственности за проектные риски; предоставление средств под определенные гарантии; возможность получения средств в течение небольшого отрезка времени; невысокая стоимость кредита;

– с ограниченным регрессом на заемщика: кредитор лишь частично возлагает на себя риски проекта;

– без регресса на заемщика: кредитор полностью возлагает на себя риски, связанные с осуществлением проекта»[7].

Учитывая, что проектная компания создается каждый раз под конкретный проект, то она, как правило, не имеет финансово-кредитной истории и достаточного объема имущества на балансе, что объективно затрудняет условия для кредитования. Займодатели не имеют возможности, как в случае с корпоративным финансированием, применить стандартные механизмы оценки финансовой устойчивости организации: провести оценку финансовой и бухгалтерской отчетности, оценку ликвидности активов и т.п.

Именно в этой связи для кредиторов первостепенное значение приобретают те механизмы, которые позволят им прийти к выводу о способности проектной компании обслуживать свой долг в рамках успешной реализации проекта. На практике, к подобным механизмам следует отнести финансовые гарантии, «твердое» обеспечение по займу со стороны инициаторов проекта (случай ограниченного регресса), а также наличие уже на предварительной стадии его реализации заключенных договоров на поставку сырья и продажу продукции. Немаловажным показателем, который используется в качестве маркера верно избранной структуры проекта и приемлемых рисках, служит и положительные заключения независимых консультантов в части правовых, налоговых, экологических, рыночных и прочих рисков.

По мнению ряда исследователей, под механизмом проектного финансирования целесообразно понимать «модель или алгоритм логического описания субъектов и их функций, отражающих сам процесс финансирования.

Проектное финансирование можно представить как управленческую модель, основанную на многофакторном анализе и учитывающую широкий диапазон рисков

- проблем, начиная от политических рисков страны в целом и административных рисков регионов реализации конкретных проектов до технических и техногенных риск»[8].

В отличие от традиционного банковского кредитования в проектном

финансировании помимо банков могут принимать участие множество других лиц: лизинговые, инвестиционные, страховые компании и финансово-кредитные организации, девелоперы и т.п.

Элементами механизма проектного финансирования являются: стейкхолдеры,

особые инструменты финансирования, инвестиционные, кредитные, вспомогательные банковские продукты, структура инвестиционной программы, методы оценки качества инвестиционной программы и ее управления и др.

Таким образом, механизм проектного финансирования предполагает набор инструментов, посредством которых инициаторы проекта осуществляют фондирование ресурсов под проект; взаимодействие между участниками проекта (специальной проектной компанией, инициаторами проекта, кредиторами и т.д.).

В том, что касается механизмов проектного финансирования в телекоммуникационных компаниях, то здесь на выбор элементов соответствующего механизма оказывают влияние различные факторы:

-

- показатели макроэкономического характера (уровни процентных ставок, изменение курса российской валюты по отношению к ведущим мировым валютам);

- факторы правового характера (изменение налогового законодательства: расширение или сужение налоговых преференций, меры фискальной политики и др.);

- особенности развития телекоммуникационной отрасли экономики (стадии жизненного цикла отрасли, направления и перспективы изменений, их причины и условия; реакция потребителей на внедрение нового продукта и т.п.);

- уровень развития телекоммуникационной компании (специфика ее деятельности, охват рынка, уровень диверсификации и т.д.);

- факторы инвестиционной привлекательности (ожидаемая доходность проекта, уровень инвестиционного риска).

Оценивая особенности телекоммуникационной отрасли, Н. П. Резникова отмечает, что «специфика сферы телекоммуникаций заключается в том, что основным продуктом является услуга, производство и потребление которой происходит одновременно. По этой причине операторы вынуждены предоставлять часть произведенных и реализованных услуг в кредит. В экономическом плане это приводит к необходимости дополнительных инвестиций в развитие инфраструктуры,

- также снижению значений показателей использования оборудования в определенные периоды времени»[9].

В. И. Талоло обращает внимание на другую особенность рассматриваемой отрасли: «важными особенностями телекоммуникационных компаний являются наличие инфраструктуры и ее качество, которое прежде всего определяется соответствием используемой инфраструктуры последним технологическим достижениям, а также способность телекоммуникационной компании к быстрой адаптации новых технологических разработок»[10].

Следует согласиться с О. Ю. Тарасовой, которая полагает, что «для компаний телекоммуникационной сферы характерны:

- значительная капиталоемкость и фондоемкость, связанная с наличием обширной инфраструктурной сети, необходимостью планомерной модернизации оборудования в связи с развитием технологий;

- узкоспециализированность использования внеоборотных активов (прежде всего, оборудования и программного обеспечения), из которой проистекает невозможность или значительная сложность их применения в случае диверсификации деятельности компании;

- значительная продолжительность строительства и ввода в эксплуатацию телекоммуникационных объектов и т.п.»[11].

С учетом потребностей потребителей и особенностей развития телекоммуникационного рынка в рамках проектного финансирования с 2019 года начался процесс внедрения сетей 5G. Это следующий этап в развитии мобильных технологий, который предусматривает принципиально новый уровень возможностей

- сервиса для клиентов телекоммуникационных компаний. В число особенностей разрабатываемого стандарта связи входят высокие скорости передачи данных (свыше 1 Гбит/с) и сверхмалые задержки в передаче информации (до 1 миллисекунды). Подобные показатели позволят решить многие задачи в различных отраслях экономики и народного хозяйства, которые выдвигают высокие требования к скорости передачи данных и надежности соединения.

Ключевую роль в механизме проектного финансирования играет государственная корпорация «Ростех», которая возьмет на себя функции государственного субсидирования проекта. Предполагается, что государственные субсидии составят до 5 0% всех привлеченных для реализации проекта средств.

Другие источники финансирования — банковское кредитование и средства от текущей деятельности телекоммуникационных компаний. Так, в октябре 2022 года «Ростелеком» предупредил абонентов о высоких расходах операторов связи на строительство сетей пятого поколения, что вызвано требованиями законодательства использовать отечественное программное обеспечение. Проект нормативно-правового акта, разработанный по инициативе Минцифры, вносит изменения в правила регистрации радиоэлектронных средств, которые предусматривают, что с сентября будущего года операторы не смогут зарегистрировать радиоэлектронные средства для сетей пятого поколения, если их программное обеспечение не входят в соответствующий реестр российской радиоэлектронной продукции и реестр отечественного программного обеспечения.

За этими шагами контролирующего ведомства в апреле 2022 года последовало повышение цен на тарифы сотовой связи ведущими операторами (Мегафон, МТС, Билайн). Рост тарифов составил 10 %, за счет которых предполагается покрыть затраты на приобретение отечественного программного обеспечения и оборудования, необходимого для реализации проекта по внедрению связи пятого поколения.

Для целей финансирования проекта Минцифры выступило с предложением возвращать телекоммуникационным компаниям часть уплаченного ими налога на прибыль за счет распространения на операторов связи предусмотренного Налоговым кодексом РФ инвестиционного вычета. Эта мера, по мнению специалистов, позволит телекоммуникационным компаниям существенно сократить налоговое бремя на расходы, понесенные в связи с приобретением, изготовлением и модернизацией в период с 1 января 2018 года основных средств.

Налогоплательщики смогут воспользоваться инвестиционным вычетом в срок до 31 декабря 2027 года.

Отметим, что институт инвестиционного налогового вычета как мера поддержки налогоплательщика был внедрен Федеральным законом от 27 ноября 2017 года

- 335-ФЗ. Он предусматривает, что общая сумма вычета по всем видам расходов в текущем налоговом периоде не превысит разницу между суммой налога, рассчитанной по базовой ставке (без учета вычета) и суммой налога, рассчитанной по ставке 5 %.

- субъектах РФ позволили вводить инвестиционный налоговый вычет как инструмент стимулирования развития отдельных отраслей экономики. По состоянию на середину 2022 года законы о введении вычета приняты в 60 регионах.

Однако даже в тех субъектах, в которых институт заработал, он не затрагивал расходы на создание и модернизацию инфраструктуры телекоммуникационных компании. В настоящее время в целях поддержки операторов связи в региональные законы планируется добавить код 61 ОКВЭД «Деятельность в сфере телекоммуникаций».

Со второй половины 2022 года Минцифры с учетом общественно-политической обстановки (введения противозаконных масштабных санкций против нашего государства, сокращения поставок оборудования по каналам импорта и т.п.) внесло коррективы в реализацию проекта по распространению сетей пятого поколения: телекоммуникационным компаниям было разрешено не выполнять свои обязательства по покрытию сельских населенных пунктов и российской «глубинки» сетями четвертого поколения сотовой связи, предоставлено право повысить тарифы на услуги мобильной связи. Кроме того, для экономии ресурсов введен мораторий на выполнение требований «закона Яровой», согласно которому операторы связи были обязаны обеспечить хранение баз данных (записи разговоров, сообщений) и другой

медиаконтент для целей использования специальными службами правоохранительных органов.

Государством обеспечено субсидирование телекоммуникационной отрасли за счет снижения ставки по кредитам до 3 %.

ВЫВОДЫ

Таким образом, можно прийти к следующим предварительным выводам, раскрывающим механизм проектного финансирования в телекоммуникационных компаниях:

- значительное участие в качестве актора этого механизма государства в лице Министерства цифрового развития, связи и массовых коммуникаций Российской Федераций;

- использование процедуры учреждения специальной проектной компании для реализации согласованных с Минцифры проектов (к примеру, по состоянию на 2022 год для развития сетей пятого поколения сотовой связи совместное предприятие создано такими телекоммуникационными гигантами, как «Ростелеком» и «МегаФон»). Однако от учреждения единой проектной компании решено воздержаться с учетом рекомендаций антимонопольного органа. ФАС РФ не устраивает, что результатом подобной модели проектного финансирования станет создание единого оператора, который фактически превратится в монополиста и сможет бесконтрольно завысить цены за право допуска к сетям пятого поколения сторонних компаний. Кроме того, по мнению антимонопольного ведомства, могут возникнуть сложности с использованием для сетей пятого поколения оборудования

- инфраструктуры сетей 4G операторов, не вошедших в состав единого консорциума, что повлечет за собой стагнацию телекоммуникационной отрасли;

- привлечение к финансированию проектов российских банков с субсидированием ставки по кредитам (до 3 %).

Список литературы

- Собина Н.В., Логинов М.П. Механизм и система проектного финансирования // Вопросы управления. – 2017. – №2 (45). – С.113-120. – URL: https://cyberleninka.ru/article/n/mehanizm-i-sistema-proektnogo-finansirovaniya (дата обращения: 12.12.2022)

- Ушаков О., Никитина Д. Простые истины проектного финансирования // Банковское обозрение. – 2022. – №06 (280)/2022. – URL: https://bosfera.ru/bo/prostye-istiny-proektnogo-finansirovaniya (дата обращения: 06.12.2022)

- Проектное финансирование – что нужно знать? // Банк Дом.РФ. – URL: https://domrfbank.ru/blog/proektnoe-finansirovanie-chto-nuzhno-znat/ (дата обращения: 10.12.2022)

- Официальный сайт ООО «РБПФ Проектное финансирование». [Электронный ресурс] – Режим доступа. – URL: http://www.projectfinance.ru (дата обращения: 06.12.2022)

- Фабрика проектного финансирования ВЭБ.РФ: презентация // ВЭБ.РФ. – 10 с. – URL: https://natamac.ru/userfiles/files/prezentatsiya-otdelnaya-veb-f645.pdf (дата обращения: 06.12.2022)

- О программе «Фабрика проектного финансирования» (вместе с «Правилами предоставления субсидий из федерального бюджета в виде имущественного взноса Российской Федерации в государственную корпорацию развития «ВЭБ.РФ» на возмещение расходов в связи с предоставлением кредитов и займов в рамках реализации механизма «фабрики» проектного финансирования»): Постановление Правительства РФ от 15.02.2018 N 158 (ред. от 04.05.2021) // КонсультантПлюс. – URL: https://www.consultant.ru/document/cons_doc_LAW_291117/ (дата обращения: 06.12.2022)

- Переверзева В.В. Механизм проектного финансирования при реализации инвестиционных проектов // Электронный ресурс file:///C:/Users/admin/Downloads/494-633-1-SM.pdf (дата обращения: 15.11.2022)

- Собина Н.В., Логинов М.П. Механизм и система проектного финансирования // Вопросы управления. 2017. №2 (45). URL: https://cyberleninka.ru/article/n/mehanizm-i-sistema-proektnogo-finansirovaniya (дата обращения: 15.11.2022).

- Резникова Н.П., Демина Е.В. Менеджмент в телекоммуникациях. — М., 2020.- С.392.

- Талоло В.И. Проблемы финансирования компаний телекоммуникационной отрасли // Российская академия предпринимательства. — №4 – 2021- С. 75.

- Тарасова О.Ю. Влияние современных тенденций развития российского рынка телекоммуникаций на финансовый менеджмент предприятий сотовой связи // Социально-экономические явления и процессы. – 2015.- №8- С. 125.

Статья поступила в редакцию 25.12.2023