ОСОБЕННОСТИ ФИНАНСОВЫХ СТРАТЕГИЙ КОММЕРЧЕСКИХ БАНКОВ РОССИЙСКОЙ ФЕДЕРАЦИИ В УСЛОВИЯХ ТУРБУЛЕНТНОСТИ ВНЕШНЕЙ СРЕДЫ

Кирильчук С. П., Сиваков М. А.

Крымский федеральный университет имени В. И. Вернадского, Симферополь, Российская Федерация

E-mail: skir12@yandex.ru

В статье представлены результаты научного исследования формирования и реализации финансовых стратегий современных банковских организаций Российской Федерации в условиях постпандемийного и санкционного периодов, сложной геополитической и нестабильной социально-экономической ситуации. Рассмотрены роль, значение и виды финансовых стратегий коммерческих банков, проведен анализ размеров банковских организаций России и Республики Крым, выделены ключевые цели крупнейших участников банковского сектора экономики. Обоснованы перспективные стратегические направления деятельности отечественных банков, адаптированные под условия турбулентности внешней среды.

Ключевые слова: финансовая стратегия, банковский сектор, коммерческие банки, турбулентность внешней среды, зарубежные санкции, деструктивные факторы, наращивание капитала, адаптационные стратегии.

ВВЕДЕНИЕ

Гарантия финансовой безопасности современных коммерческих банков выступает одним из ключевых факторов формирования социального «института доверия» для всех субъектов экономических отношений. Являясь «кровеносной системой» финансового рынка, банки обеспечивают циркуляцию денежных потоков, формируют финансовую устойчивость его стейкхолдеров, отражают уровень благосостояния общества и его отдельных индивидов. В условиях турбулентности внешней среды роль банковского сектора в обеспечении финансовой безопасности государства, регионов, бизнеса многократно возрастает, что обуславливает актуальность темы проведенного исследования.

Современным банкам как финансовым посредникам присуща зависимость от различного рода деструктивов, негативное влияние которых позволяет снизить грамотно сформированная финансовая стратегия. В общем виде она понимается как система долгосрочных целей и принципов финансовой деятельности банка, а также комплекс мер по их достижению. Е. А. Бибикова и С. В. Симонцева дополняют и уточняют данное определение следующим образом: «финансовая стратегия банка – это система долгосрочных целевых установок в области привлечения и трансформации финансовых ресурсов банка, определяемых общими долгосрочными задачами его деятельности и финансовой политикой, а также система способов их достижения в условиях нестабильности факторов внешней среды» [2]. В свою очередь, Ю. С. Пименова трактует финансовую стратегию банка «как детализированный план действий, который охватывает весь процесс формирования финансов и их планирования, направленный на достижение в долгосрочной перспективе общеорганизационных целей» [6].

В специализированной литературе можно встретить и другие определения финансовой стратегии банка, расширяющие понятийно-категориальный аппарат экономической науки [4]. Однако, несмотря на различные подходы, все они включают базовые постулаты: эффективное развитие, долгосрочные финансовые цели, финансовую деятельность, финансовые отношения и зависимость от внутренних и внешних условий среды. Именно углубленное изучение последнего фактора и стало основополагающим при написании данной статьи.

ОСНОВНОЙ МАТЕРИАЛ

Целью проведенного исследования явилась оценка реализации финансовых стратегий коммерческих банков Российской Федерации в условиях турбулентности внешней среды. Методология проведенного исследования включает в себя структурный и статистический анализ, прогностическое моделирование, а также эмпирический синтез полученных результатов.

Как справедливо отмечает О. А. Синиченко, начавшаяся в 2020 году пандемия коронавирусной инфекции усугубила уже имеющиеся диспропорции международного финансового рынка, а многочисленные санкции зарубежных стран усилили их непосредственно для банков Российской Федерации [8]. Внешнее давление на отечественный банковский сектор Г. В. Семеко характеризует как беспрецедентное и считает, что «ограничение доступа российских кредитных организаций к мировому рынку капитала и международной платежно-расчетной инфраструктуре» негативно сказывается на социально-экономическом развитии России [7].

Классическая проблема невозврата заемных средств, выделенная А. М. Нургалиевой, А. П. Бейсеновым и Н. К. Кенжехановой [5], приобретает новые характерные черты в процессе цифровых трансформаций финансового рынка. Это не только глобальные вызовы кибербезопасности и постоянно совершенствующиеся хакерские атаки, но и усиливающееся влияние сети Интернет на потребительское поведение. По наблюдениям ученых из Великобритании О. Э. Досуму, Р. Сакариягу, О. Ойекола, Р. Лаваль, существует значительное негативное влияние настроений в социальных сетях на паническое массовое изъятие банковских вкладов и доходность мировых фондовых рынков. При этом в наибольшей степени страдают именно крупные, высокоразвитые в технологическом отношении государства, тогда как страны так называемого третьего мира практически не сталкиваются с указанной проблемой [10].

Адаптивная и динамичная финансовая стратегия банка помогает значительно снизить не только отрицательные последствия указанных проявлений турбулентности внешней среды, но и уменьшить риск их возникновения. Это достигается благодаря решению следующих задач банковской организации:

1. Обеспечение финансовой устойчивости и конкурентоспособности:

– финансовая стратегия позволяет сформировать оптимальную структуру активов и пассивов банка;

– она способствует эффективному управлению финансовыми рисками и поддержанию ликвидности;

– реализация финансовой стратегии повышает инвестиционную привлекательность банка.

2. Достижение стратегических целей развития банка:

– финансовая стратегия обеспечивает согласованность между целями, ресурсами и мерами по их достижению;

– она определяет приоритетные направления инвестирования и наращивания ресурсной базы;

– реализация финансовой стратегии способствует росту масштабов бизнеса и повышению конкурентных позиций банка.

3. Повышение эффективности управления финансами:

– финансовая стратегия обеспечивает системность и комплексность в управлении финансами банка;

– она позволяет оптимизировать распределение финансовых ресурсов и контролировать их использование;

– реализация финансовой стратегии повышает обоснованность принимаемых финансовых решений.

4. Обеспечение взаимосвязи с общей стратегией развития:

– финансовая стратегия тесно увязана с общей стратегией банка и обеспечивает ее финансовую реализуемость;

– она определяет финансовые возможности банка для осуществления стратегических инициатив;

– реализация финансовой стратегии создает синергетический эффект от согласованности всех направлений деятельности банка.

Таким образом, финансовая стратегия является важнейшим элементом стратегического управления коммерческим банком, позволяющим обеспечить его долгосрочную устойчивость и эффективность деятельности.

Отечественные банки используют различные финансовые стратегии, объединенные по трем направлениям: генеральное, оперативное и выполнения отдельных стратегических задач. Условиям адаптации к турбулентности внешней среды отвечает оперативная финансовая стратегия, в рамках которой банки могут придерживаться стратегий второго порядка: наращивания капитала, расширения депозитной базы, кредитования, инвестирования, других финансовых операций. Так, коммерческие банки России в 2023 году, несмотря на все внешние и внутренние деструктивные факторы, получили максимальную в истории отечественного финансового рынка чистую прибыль – 3,3 трлн руб. Этому способствовала как принятая в большинстве банков генеральная стратегия роста, так и оперативная стратегия наращивания капитала. «Избыток собственных средств в целом по сектору на конец 2023 года составил 5 трлн руб. – для банков это и существенная подушка безопасности в случае непредвиденных убытков, и возможность увеличивать кредитный портфель» [9].

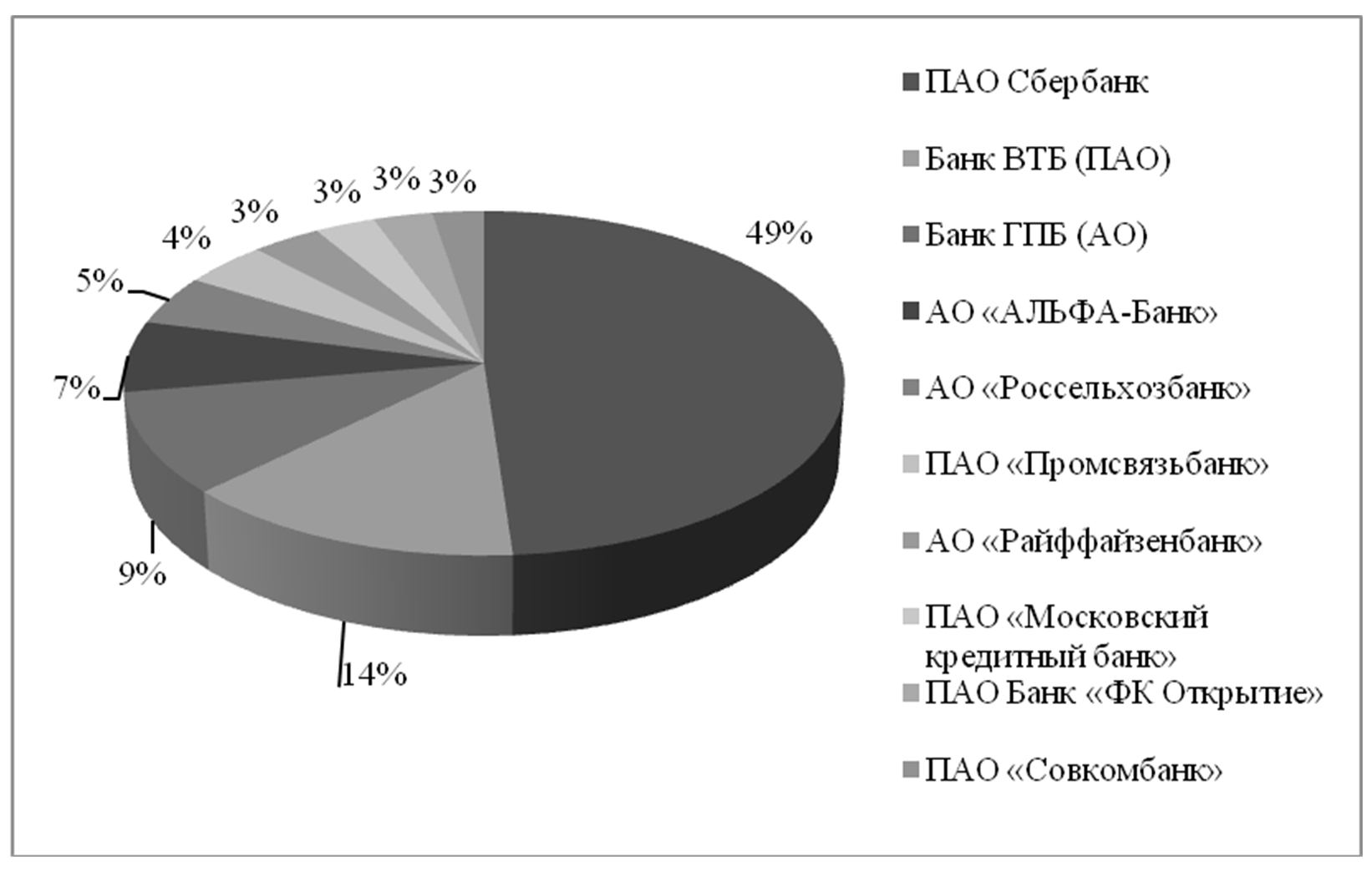

Структура крупнейших банков России по объему капитала представлена на рисунке 1.

Рисунок 1. Структура крупнейших банков России по объему капитала в 2024 году, %.

Источник: составлено авторами по данным [1].

Как видно из данных, сгруппированных на рисунке 1, первое место в рейтинге коммерческих банков России с капиталом в 6265,2 млрд руб. занимает ПАО Сбербанк, на втором месте – Банк ВТБ (1781,4 млрд руб.), на третьем – Банк ГПБ (Газпромбанк) (1227,5 млрд руб.).

Финансовая стратегия Сбербанка на период 2024–2026 гг. представляет собой человекоцентричную бизнес–модель и направлена на развитие искусственного интеллекта «нового поколения», с помощью которого банк переведет большинство решений в онлайн, создаст «умного» AI–помощника для клиентов, а также демократизирует финансовые технологии. Кроме того, Сбербанк продолжит расширять финансовую экосистему, сформированную в предыдущие три года, а целевым ориентиром среднесрочной стратегии станут рентабельность капитала (ROE) выше 22,0 % и дивиденды на уровне 50,0 % чистой прибыли по МСФО.

Стратегия Банка ВТБ, также разработанная на период 2024–2026 гг., позволит увеличить доступность финансовых услуг для 100 млн. граждан благодаря росту числа отделений на 40,0 % и развитию курьерской доставки банковских продуктов в 23 тыс. городов и поселков России. В свою очередь, финансовая стратегия Газпромбанка в большей степени ориентирована на достижение краткосрочных целей внедрения ключевых платежных технологий: цифрового рубля, унифицированного qr–кода и «единой розетки».

Региональные банки Российской Федерации придерживаются аналогичных стратегических целей с поправкой на территориальные особенности, уровень конкуренции и наличие «материнских» банков. Например, в Республике Крым в 2023 году были открыты отделения Сбербанка и Промсвязьбанка, однако в 2017 году их список был шире. Рейтинг банков региона в 2023 году представлен в таблице 1.

Таблица 1. Рейтинг банков Республики Крым по размеру активов, 2023 год

|

Наименование банка |

Место по объёмам активов в России |

Размер активов, млн. руб. |

Темп прироста активов за 2022-2023 гг., % |

Рейтинговая оценка агентства «Эксперт РА» |

|

АО «АБ «Россия» |

13 |

1 296 617 |

27,5 |

Оценка – «ruAA». Прогноз – «стабильный». |

|

ПАО «РНКБ» |

28 |

233 826 |

14,9 |

Оценка – «ruA+». Прогноз – «стабильный». |

|

АО «ГЕНБАНК» |

95 |

51 434 |

12,5 |

Оценка – «ruBB». Прогноз – «стабильный». |

|

АО «ЧБРР» |

197 |

7 334 |

4,7 |

Отозвана с 2014 года. |

|

ЗАО КБ «ИС Банк» |

204 |

6 609 |

0,9 |

Отсутствует. |

Источник: составлено авторами по данным [1].

В настоящее время наиболее универсальными банками Крыма можно назвать ПАО «РНКБ» и АО «АБ «Россия», однако банк «Россия», несмотря на сильные репутацию и статус, уступает банку «РНКБ» в широте охвата клиентов и рыночной позиции в регионе. Самыми небольшими кредитными организациями являются банк «ЧБРР» и «ИС Банк», которые имеют относительно слабое продвижение на региональном финансовом рынке, сравнительно маленький спектр услуг и пользуются спросом ограниченного круга лиц.

Независимо от размеров капитализации банки Республики Крым, как и банки России в целом, стремятся к оптимизации своих финансовых стратегий. Адаптационные направления развития банковского сектора находятся на стыке двух разновекторных финансовых моделей: цифровизации финансовых услуг [5, 9] и социальной ориентации бизнеса [11]. Те банки, которые сумели синхронизировать процессы внедрения технологических инноваций и клиентоориентированные траектории индивидуального обслуживания, обеспечены «специфическим практико-методическим инструментарием менеджмента стартапов», по мнению авторов С. П. Кирильчук, И. В. Артюхова [3, с. 49], как показывает практика, гораздо более устойчивы к вызовам и угрозам внешней среды.

В качестве перспективных стратегических финансовых решений для коммерческих банков Российской Федерации можно выделить следующие:

– участие во вновь созданной в период зарубежных санкций СПФС – внутригосударственной системе передачи финансовых сообщений, обеспечивающей киберзащиту информационных данных и надежность их передачи;

– диверсификация банковской сети и внешнеэкономических операций с дружественными к России странами, формирование новых межбанковских корреспондентских отношений;

– поэтапная девалютизация кредитного портфеля, гибкое использование макропруденциальных надбавок, привлечение органов государственного и муниципального управления к формированию механизмов партнерства, поддержки и гарантийных выплат;

– поддержка бизнеса в части опережающего импортозамещения с целью формирования долгосрочных и стратегически важных партнерских взаимоотношений и др.

ВЫВОДЫ

Банковский сектор экономики относится к сферам не только повышенного риска, но и существенного влияния на социально-экономическое развитие общества и его институциональных структур. Снижение последствий влияния вызовов и угроз внешней среды банковской деятельности лежит в плоскости формирования и реализации адаптационных финансовых стратегий.

В теории и практике банковского дела выделяют несколько видов финансовых стратегий (генеральную, оперативную и отдельных стратегических решений), из числа которых в условиях экзогенной турбулентности наиболее востребованы две последних. Устойчивость к негативным изменениям сравнительно выше у тех банков, которые сумели синхронизировать процессы внедрения технологических инноваций и клиентоориентированные траектории индивидуального обслуживания.

Поскольку деструктивные явления и угрозы в основном носят вероятностный и случайный характер, адаптационные стратегии развития банковского сектора Российской Федерации должны включать моделирование типов финансовой безопасности в зависимости от продолжительности, степени, масштабов и глубины влияния турбулентности на деятельность коммерческих банков.

Список литературы

- Банковский сектор: официальный сайт Банка России [Электронный ресурс]. URL: https://cbr.ru/banking_sector/.

- Бибикова Е. А., Симонцева С. В. Финансовая политика коммерческого банка: значение, роль, принципы формирования // Вестник ИГЭУ. 2011. № 5. С. 70–73.

- Кирильчук С. П., Артюхова И. В. Методологический инструмент в менеджменте отбора и масштабирования стартапов // Ученые записки Крымского федерального университета имени В. И. Вернадского. Экономика и управление. 2022. Т. 8. № 1. С. 49–56.

- Назарова А. О., Аннабердиева Н. Стратегические направления бизнеса коммерческих банков // Всемирный ученый. 2024. Т. 1. № 27. С. 646–652.

- Нургалиева А. М., Бейсенов А. П., Кенжеханова Н. К. Роль финансовой стратегии в развитии коммерческого банка // Наука в жизни человека. 2022. № 1. С. 150–155.

- Пименова Ю. С. Финансовая стратегия коммерческого банка: значение, виды, задачи, функции и принципы // Совершенствование инструментария финансового обеспечения стратегического развития экономических систем РФ: сб. матер. Межд. науч.-практ. конф. (Самара, 29 марта 2019 г.); под общ. ред. Н. М. Тюкавкина. Самара: АНО «Издательство СНЦ», 2019. С. 299–305.

- Семеко Г. В. Банковский сектор России в условиях международных санкций // Экономические и социальные проблемы России. 2023. № 2 (54). С. 106–129.

- Синиченко О. А. Адаптация банковского сектора к условиям неустойчивости глобальной финансовой среды // Экономические и социальные проблемы России. 2024. № 1 (57). С. 106–125.

- Aleemi A. R., Javaid F., Hafeez S. S. Finclusion: The nexus of Fintech and financial inclusion against banks’ market power // Heliyon. 2023. Vol. 9. Iss. 12. Р. 225.

- Dosumu O. E., Sakariyahu R., Oyekola O., Lawal R. Panic bank runs, global market contagion and the financial consequences of social media // Economics Letters. 2023. Vol. 228. P. 111–117.

- Roziqov B. Tijorat banklarida moliyaviy xizmatlar sifatini oshirish va barqaror rivojlanish strategiyalari // IQTISODIY TARAQQIYOT VA TAHLIL. 2024. Vol. 4. Iss. 2. Р. 218–223.

Статья поступила в редакцию 16.09.2024