Ученые записки Крымского федерального университета имени В. И. Вернадского. Экономика и управление. 2023. Т. 9 (75). № 2. С. 63‒76.

УДК 339.1

СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ЭКСПРЕСС–ДОСТАВКИ ПРОДУКТОВ ПИТАНИЯ В УСЛОВИЯХ ЦИФРОВОЙ ТРАНСФОРМАЦИИ ТОРГОВОГО БИЗНЕСА В РОССИИ

Мазурина А. В., Степанова Т. В.

Санкт–Петербургский политехнический университет Петра Великого, Санкт–Петербург, Российская Федерация

E-mail: nastya_shm2000@mail.ru

В статье проведен анализ современного состояния рынка экспресс–доставки продуктов питания в России в контексте цифровой трансформации бизнеса в сфере торговли. В исследовании отмечены ключевые тенденции игроков-лидеров и динамика рынка под влиянием цифровых технологий, мобильных технологий, мобильных приложений и онлайн–платформ на развитие услуг доставки продуктов. Анализируются факторы, способствующие росту рынка eGrocery, а также возникающие вызовы, связанные с конкуренцией, инфраструктурой и изменениями в потребительском поведении. Также определены тенденции рынка доставки «последней мили» и факторы развития логистики «последней мили» на рынке доставки продуктов питания в России.

Ключевые слова: экспресс–доставка, продукты питания, рынок eGrocery, онлайн–торговля, доставки «последней мили», цифровые технологии.

ВВЕДЕНИЕ

Торговля продуктами питания в России постепенно переходит в онлайн благодаря цифровой трансформации общества [1, 40, 42], которая значительно ускорилась из-за эффектов пандемии COVID–19 [2, 3, 38, 41]). Факторами, которые обуславливают большую привлекательность покупок в интернете по сравнению с приобретением продуктов питания в традиционной продовольственной рознице с точки зрения потребителей, являются удобство и гибкость (возможность совершения покупок в любое время суток и из любого места), экономия времени (онлайн– инструменты и фильтры для выбора товаров) и экономия денежных средств (сравнение цен, контроль суммы заказа) [24, 25, 26, 32]. Следовательно, наибольшее конкурентное преимущество на рынке приобретают те игроки, которые активно внедряют в свою деятельность цифровые технологии [4]. Соответственно, традиционной продовольственной рознице необходимо также адаптироваться к изменениям и находить новые способы взаимодействия с интернет–пользователями [5, 28, 30, 36].

Из основных форматов, представленных на рынке онлайн–торговли продуктами питания, можно выделить следующие:

- Традиционные офлайн–точки продаж, ассортимент которых доступен при заказе онлайн. Молодое поколение гораздо быстрее перешло к онлайн–покупкам, но, тем не менее, потребители по-прежнему посещают розничные магазины, что является причиной сосредоточенности бизнеса на стратегии розничной торговли онлайн– офлайн (O2O) [6]. Чтобы удовлетворить онлайн и офлайн клиентов, российские ритейлеры переходят на гибридную модель торговли продуктами питания. Как следствие, розничные магазины не только фрагментируются по категорийным товарным зонам, но и оснащаются зонами для обслуживания онлайн–покупателей (зона сборки, упаковки и хранения заказов, зона выдачи заказов, зона для курьеров, зона обслуживания и технической поддержки). Таким образом, торговые сети становятся для покупателя не только местом для самостоятельного выбора и покупки товаров, но и пунктом выдачи заказа, сделанного в онлайн–приложении (при условии, что заказ должен быть доставлен в магазин), а также местом хранения товара, предлагаемого для приобретения онлайн (если предполагается его доставка потребителю). Онлайн–канал реализации продуктов питания ведет к росту рынка доставки [7] и необходимости для розничных магазинов выбрать оптимальную модель организации доставки с учетом потребностей своих клиентов и географической области обслуживания [8]. Например, торговая сеть «Лента» помимо офлайн–торговли предлагает онлайн–доставку продуктов питания из гипермаркетов «Лента» с помощью собственного онлайн–приложения.

- Онлайн–площадки для продажи продуктов питания. Маркетплейсы выступают одним из вариантов платформ (Ozon, Wildberries, Сбермегамаркет), где любой пользователь может выступать в качестве продавца и предлагать товары покупателю (фермерская продукция, продукты питания собственного бренда). Эти онлайн–сервисы могут также выступать в роли посредников между покупателями и торговыми сетями, осуществляют логистические операции по доставке продуктов из ближайших локальных магазинов [35, 39, 43] и выполняют функцию онлайн– витрины для всех товаров сетевых магазинов [44]. Например, через онлайн– приложение «Сбермаркет» или Market Delivery можно заказать продуктовую корзину из магазинов «Пятерочка» или «Ашан». Установка и сравнение конкурентных цен и предложений из-за наличия большого числа продавцов в одном сервисе являются важными факторами для привлечения клиентов.

- Dark store – помещение, которое представляет собой склад или обычный магазин без покупателей, где сотрудники самостоятельно комплектуют заказ и совершают продажу дистанционно [24, 25]. Магазины такого формата предлагают покупателям более широкий ассортимент, быструю доставку, экономию времени и различные варианты получения заказа. Одни из самых популярных магазинов – это сервисы доставки «Самокат» и «Яндекс Лавка», при этом торговые сети, такие как «Окей» и «Перекресток» и др. открывают магазины либо переделывают части торговых площадей в формат dark store и самостоятельно осуществляют доставку.

В данной работе будет проведен анализ современного состояния рынка курьерской доставки «последней мили» продуктов питания в России на основе новостных публикаций, отраслевых отчетов и статистической информации.

Для достижения поставленной цели нами был выполнен обзор литературы по тематике современного состояния российского рынка экспресс–доставки продуктов питания в условиях цифровой трансформации бизнеса. База источников для проведения обзора формировалась из статей в российских журналах, включенных в РИНЦ (поиск велся по базе Elibrary.ru), аналитических данных издательского агентства Data Insight и новостных публикаций. Нами использовался метод несистематизированного (описательного) обзора литературы. В рамках исследования применялся общенаучный метод анализа и синтеза. Для представления результатов обзора нами использовались табличные и графические методы.

ОСНОВНОЙ МАТЕРИАЛ

Работа российских интернет–магазинов предполагает доставку как одну из основных сопровождающих услуг, где каждый набор товаров отправляется как отдельная малогабаритная посылка. Формирование надежного, качественного и гарантированного обслуживания является важным условием при организации доставки, а при ускорении сроков доставки до нескольких часов данная услуга приобретает характер экспресс–перевозки 9 .

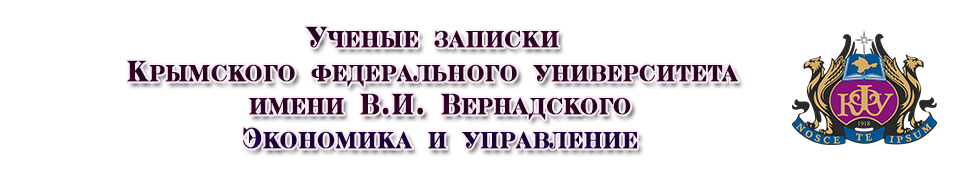

Рынок крупных универсальных маркетплейсов демонстрируют положительную динамику в структуре рынка eCommerce благодаря широкой базе предложений, многофункциональности и возможности осуществлять покупки в любое время, что приводит к увеличению числа заказов и объема продаж (рис. 1).

Количество заказов, млн шт. Объем продаж, млрд руб.

Рисунок 1. Структура рынка eCommerce [10]

Маркетплейсы являются ключевыми игроками рынка, т. к., по данным Data Insight на март 2023 года, доля крупных универсальных маркетплейсов по числу заказов возросла с 62 % до 71 % и поднялась с трети почти до половины общего объема продаж рынка eCommerce. В связи с прогрессирующим ростом рынка eGrocery доля продаж в этом сегменте составляет 10 % от общего объема продаж. Кроме того, крупные маркетплейсы активно внедряют в свою деятельность продажу продовольственных товаров, что приводит к возникновению новых конкурентов для традиционных розничных сетей в лице интернет–игроков.

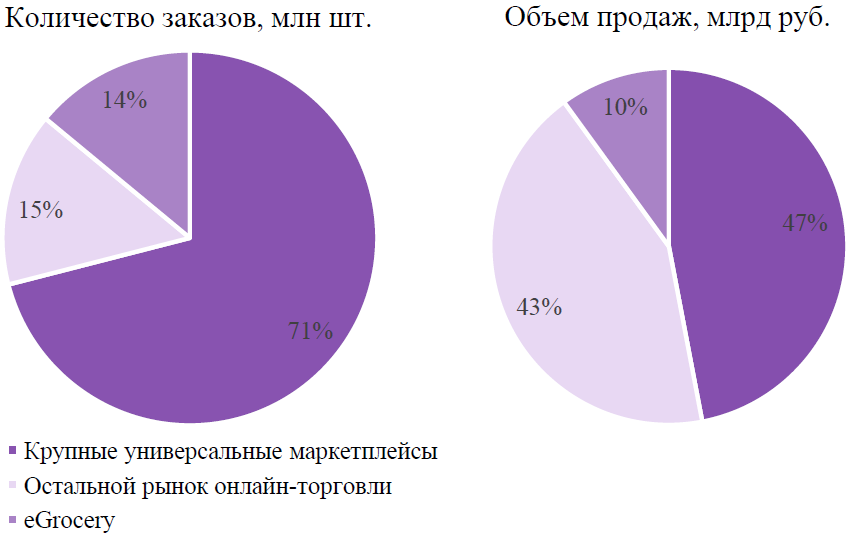

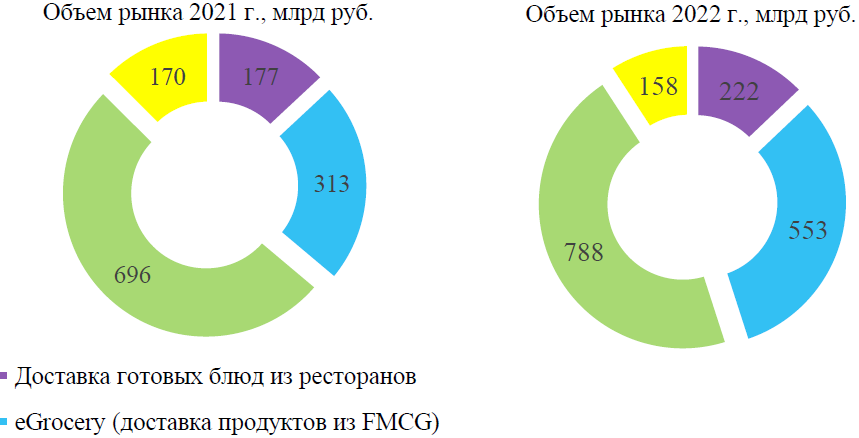

Рынки доставки продуктов питания являются одним из самых быстрорастущих рынков сегмента электронной коммерции в России. По данным Data Insight, на рис. 2 в 2022 году рынок eGrocery в B2C–торговле, включающий в себя продажу специализированных интернет–магазинов и служб доставки продуктов питания, по объему вырос на 66 % (553 млрд руб.) и по числу заказов – на 75 % и составляет 402 млн со средней стоимостью 1375 руб. Стоит отметить, что данный рынок включает в себя также доставку еды из ресторанов, но не учитывает данные несрочной доставки продуктов питания через универсальные и мультикатегорийные интернет–магазины и маркетплейсы [10].

В 2020 году рынок eGrocery пережил резкий рост, обусловленный пандемией COVID–19, в связи с чем посещение физических магазинов было ограничено. Эти обстоятельства привели к повышенному спросу на онлайн–покупки продуктов питания и стимулировали развитие этого сегмента. К 2023 году наблюдается тенденция замедления темпа роста рынка, которое характеризуется уменьшением темпов увеличения объема онлайн–продаж продуктов питания. В первую очередь, замедление обусловлено возвращением к обычным условиям жизни после пандемии. Во–вторых, российский рынок имеет ряд проблем и ограничений, связанных с качеством и удобством услуг доставки (затраты на логистику, обширная территория с неравномерным населением, недостаточно развитая инфраструктура, отсутствие единых норм и стандартов услуг экспресс–доставки продуктов питания), которые являются причинами отказа от онлайн–покупок [37]. В–третьих, традиционные торговые форматы, развивая собственные онлайн–площадки и услуги доставки, создают усиленную конкуренцию, что приводит к снижению маржинальной прибыли и создает сложности для игроков рынка на данном сегменте. Конкурирующие компании стремятся преодолеть друг друга в попытках увеличить свою долю на рынке, вследствие чего снижаются темпы роста. В 2022 году компании столкнулись с большой неопределенностью в экономике: уход международных компаний, в том числе и логистических, привел к увеличению безработицы в первой половине 2022 года и кадровым проблемам во второй половине 2022 года (дефицит кадров при сильном оттоке людей), к нарушениям цепочек поставок и к снижению покупательского спроса. При этом рынок продолжает расти, объем заказов консолидируется не только на популярных маркетплейсах, но и на специализированных площадках и число онлайн–игроков, работающих больше чем на одной платформе, растет, руководствуясь правилом «неважно, откуда приходит трафик – главное, что он приходит ко мне» [11].

Рассмотрим основных игроков рынка доставки продуктов питания в таблице 1. Таблица составлена на основе рейтинга ТОП–100 крупнейших российских интернет– магазинов по данным Data Insight за 2022 год [12].

Таблица 1

Основные игроки рынка доставки продуктов питания в России

| Онлайн–сервис | Магазин | Категория | Объем продаж, млн руб., 2022 г. | Объем продаж, млн руб. 2021 г. | Число заказов, тыс. шт., 2022 г. | Число заказов, тыс. шт., 2021 г. | |

| 1 | sbermarket.ru | СберМаркет | FMCG | 82 500 | 52 100 | 32 900 | 22 100 |

| 2 | vkusvill.ru | ВкусВилл | FMCG | 82 100 | 45 700 | 64 800 | 35 100 |

| 3 | samokat.ru | Самокат | FMCG | 75 900 | 38 200 | 120 500 | 64 500 |

| 4 | lavka.yandex.ru | Яндекс Лавка | FMCG | 42 300 | 28 300 | 45 100 | 33 600 |

| 5 | delivery-club.ru | Delivery Club | FMCG | 27 500 | 16 400 | 27 500 | 14 400 |

| 6 | vprok.ru | Перекресток | FMCG | 26 200 | 21 100 | 5 300 | 4 670 |

| 7 | dostavka.5ka.ru | Пятерочка | FMCG | 23 500 | 16 800 | 14 600 | 11 400 |

| 8 | lenta.com | Лента | FMCG | 23 400 | 10 000 | 9 700 | 4 570 |

| 9 | perekrestok.ru | Перекресток | FMCG | 21 200 | 12 000 | 11 300 | 7 080 |

| 10 | eda.yandex.ru | Яндекс Еда | FMCG | 19 200 | 11 500 | 11 100 | 7 660 |

| 11 | online.metro-cc.ru | Метро | FMCG | 8 600 | – | 1 740 | – |

| 12 | magnit.ru | Магнит | FMCG | 5 980 | – | 4 310 | – |

| 13 | av.ru | Азбука вкуса | FMCG | 5 250 | 3 850 | 1 270 | 810 |

| 14 | okeydostavka.ru | Окей | FMCG | 5 180 | 4 550 | 1 400 | 1 310 |

| 15 | auchan.ru | Auchan | FMCG | 4 100 | – | 1 210 | – |

Статистика некоторых интернет–магазинов может отличаться от раннее опубликованных данных самих компаний, поскольку рейтинг Data Insight не учитывает продажи в другие страны, кроме России, и продажи через партнерские сайты и приложения, включая доставку из магазинов (исключая доставку из кафе и ресторанов).

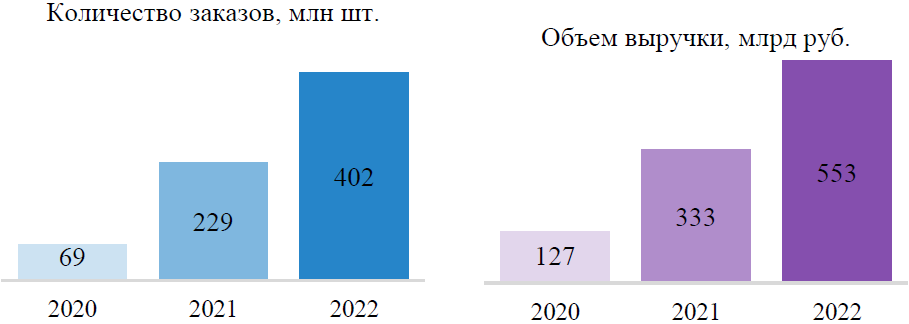

Рисунок 2. Динамика основных игроков на рынке доставки продуктов питания

Лидерами рынка по объему продаж на рынке стали «Сбермаркет», «ВкусВилл», «Самокат» и компания X5 Group («Перекресток Впрок», «Перекресток.Быстро», «Пятерочка.Доставка»), о чем также свидетельствуют данные Infoline [13]. Увеличивать обороты стремится и «Яндекс», расширяя ассортимент продуктов и интегрируя собственные eGrocery–сервисы с приобретенными сервисами Delivery Club.

Торговые сети активно расширяют свои интернет–заказы продуктов питания в новые регионы, устанавливают партнерские отношения с новыми компаниями, открывают или переформатируют магазины в dark store. В это же время сервисы доставки, которые являются как партнерами, так и конкурентами торговых сетей, развивают собственные торговые марки, осуществляют прямой и параллельный импорт товаров, расширяют ассортимент товаров и предлагают различные промоакции для привлечения покупателей. Тем самым торговые сети интегрируются в рынок eGrocery [14, 31, 34].

Участники рынка в России применяют различные модели работы, каждая из которых обусловлена своей стратегией развития. Весной 2022 года компании уверенно заявляли о приоритете на повышение эффективности и сокращение расходов с целью окупаемости. Однако к осени 2022 года от амбиций по быстрому росту компании перешли к модели увеличения оборачиваемости и увеличения инвестиций в развитие для удержания своей доли рынка [15].

РБК Новая Экономика отмечает следующие стратегии игроков–лидеров:

- «СберМаркет» активно занимается развитием партнерства с ритейлерами, непрерывным улучшением сервисов с точки зрения выгоды для клиента, внедрением технологии для повышения эффективности операций и скорости доставки, перезапуском рекламной платформы, повышением промоактивности и усилением продаж корпоративным клиентам.

- «ВкусВилл» ориентируется на экспресс–доставке за 30 минут. В 2020 году в торговой сети прошла трансформация бизнес–модели с доставки из магазинов на доставку из dark store. Также компания делает упор на функциональность приложения с возможностью прогнозирования времени доставки, дозаказа товаров, выбора адреса по координатам и т. д., тем самым формат «магазин у дома» становится «магазином в руках»

- «Самокат» предлагает разные сценарии для удовлетворения спроса каждого пользователя – от 15–минутной доставки из раздела «Быстро» до предоставления покупателю доступа к широкому ассортименту в разделе «Супермаркет», а также развивает линейку товаров собственного бренда.

- Также магазины компании «X5 Group», «Лента», «Ашан», «Метро» и др. сотрудничают с сервисами «Яндекс» и «СберМаркет», тем самым используют уже существующую инфраструктуру и логистику этих компаний, расширяют клиентскую базу и увеличивают видимость своих товаров.

Офлайн–ритейлерам вследствие конкуренции с онлайн–игроками необходимо разрабатывать новые подходы к выполнению онлайн–заказов и логистике последней мили 2 . Оптимальным решением можно считать концепцию омниканального подхода, при которой распределительные центры или магазины формата dark store 4, 16 и местные магазины интегрированы в целостную систему выполнения заказов 7, 17, 31, 34 .

Для розничных продавцов омниканальная торговля открывает огромные возможности по использованию своей сети магазинов в качестве инфраструктуры для поддержки онлайн–продаж, а для покупателей такой интегрированный подход обеспечивает большую гибкость в выборе варианта совершения покупки и получении заказа. Также интегрированная омниканальная розничная торговля положительно влияет на экономию времени покупателя, так как включает в себя услугу экспресс–доставки.

Доставка является одним из ключевых факторов в стратегии омниканальной торговли, а ее качество и эффективность становится неотъемлемым фактором успеха процесса продаж [8, 27, 33].

Рассмотрим тенденции рынка доставки продуктов питания в таблице 2.

Таблица 2

Основные тенденции рынка доставки продуктов питания в России

| Тенденция | Обоснование тенденции |

| 1. Сокращение покупок «впрок» | В современной ситуации потребители предпочитают осуществлять более частые, но меньшие по объему покупки. Это приводит к снижению среднего чека, но увеличивает число заказов, т. к. потребители совершают покупки ближе к моменту необходимости. Перед компаниями стоит задача продолжать развитие формата «закупок впрок», при этом фокусировать внимание на экспресс–доставке; одновременно сохранять высокие темпы роста и оптимизировать операционную модель повышения эффективности, в том числе и финансовой. |

| 2. Развитие доставки продуктов питания | Потребители данного формата совершения покупок имеют возможность сделать заказ с мобильного устройства, а затем получить товары в удобном для них месте за короткий промежуток времени, с учетом темпов роста супербыстрой доставки – до 30 минут, избегая необходимости тратить время на самостоятельное совершение покупки в магазине. |

| 3. Расширение географии | Увеличение точек выдачи заказов и автоматизацию логистики компаний дают возможность оптимизировать и масштабировать маршруты, тем самым, не ограничиваться местоположением физических магазинов и его окрестностей и обслуживать удаленные и более отдаленные местности. |

| 4. Развитие модели dark store | Торговые форматы dark store позволяют увеличивать скорость сбора заказа и его доставки. Это отмечается в компаниях «Самокат», «ВкусВилл» и «Сбермаркет», по данным Data Insight, которые доставляют заказы в среднем за 20–60 минут. Также формат позволяет сократить издержки, так как не требует аренды торгового помещения, оформления торгового зала и обслуживания посетителей. |

| 5. Заметная доставки еды на рынке доставки продуктов | Сервисы по доставке еды («Delivery Club», «Яндекс Еда», «Сбермаркет») интегрируют в свои услуги доставку продуктов питания, тем самым объединяются с рынком eGrocery и увеличивают конкуренцию с традиционными торговыми сетями, занимающиеся онлайн–продажей. |

| 6. Существенные затраты на развитие сервиса | Потребительская тенденция «экономить» требует сокращения стоимости доставки, сокращения сроков, предоставления бонусов и акций. Ритейлерам для удовлетворения потребности необходимо продумывать логистику и хранение товара – маршруты, количество курьеров, тип транспорта, площадь складов и особенности сборки и комплектации заказов, что требует дополнительных затрат. |

Рынок доставки «последней мили» подразделяется на непосредственно курьерскую доставку «последней мили», доставку товаров в пункты выдачи заказов (ПВЗ) и постаматы, грузовую доставку крупногабаритных товаров и грузов по городу, доставку товаров на склады/со складов торговых предприятий и через аутсорсинг грузовой доставки B2B. Учитывая специфику товара, а именно продуктов питания, наше исследование предполагает обзор курьерской доставки «последней мили».

Рынок курьерской доставки «последней мили» объединяет компании, предоставляющие услуги экспресс и срочной курьерской доставки непосредственно до конечного потребителя. Объем рынка на 2022 год увеличился на 25 % с 1,36 трлн руб. в 2021 году до 1,7 трлн руб., где порядка 30 % составляет доставка продуктов из FMCG (рис. 3) [18].

Рисунок 3. Объем рынка доставки «последней мили» на 2021–2022 гг.

На 2022 год по оценке Data Insight сегмент доставки продуктов питания вырос быстрее, чем более зрелый рынок доставки из ресторанов [15].

Выделим основные тенденции рынка доставки «последней мили» продуктов питания в таблице 3.

Таблица 3

Основные тенденции рынка доставки «последней мили» продуктов питания в России

| Тенденция | Пояснение тенденции | Примеры |

| 1. Совершенствование операционной эффективности и сокращение затрат | Рост онлайн–заказов создал высокие ожидания покупателей относительно качества услуг на этапе доставки «последней мили». Кризисные события в экономике России вынуждают компании оптимизировать расходы. Важным решением является инвестирование в совершенствование внутренних процессов и автоматизации логистики. | Руководитель электронной торговли METRO и «Лента Онлайн» отмечают инвестирование в создание гибридных магазинов со специально выделенной зоной сборки заказов, в следствие чего расходы на аренду, электричество и персонал распределяются на офлайн и онлайн, что экономически более выгодно, чем отдельно стоящие dark store [19]. |

| 2. Приостановка экспериментальных проектов и узколокальных направлений работы | Вследствие сокращения инвестиционного рынка, необходимости сокращать расходы, происходит ограничение развития экспериментальных и рискованных направлений. Тенденция направлена на дальнейшую консолидацию рынка. Так, вместо открытия собственных сервисов по реализации продуктов питания, выгодным считается формирование и совершенствование партнерских отношения между игроками. | «Сбермаркет» увеличил число партнеров ритейлеров на 30 % в 2022 году «Сбермаркет» в сотрудничестве со «Ашаном» запустил доставку до багажника автомобиля для самовывоза, а с «Метро» открыл совместные склады для формирования онлайн заказов, чем существенно сократили временные слоты доставки [13]. |

| 3. Поиск компромиссов в уровне и стоимости услуг | Тарифы логистических операторов повысились, вследствие чего игроки рынка онлайн–торговли продуктами питания вынуждены поднимать цены или сокращать предложения для получения прибыли. Ради сохранения сотрудничества партнеры находят компромиссы в оказании логистических услуг. | Крупные заказчики соглашаются на повышение тарифов ради поддержания качества услуг, либо курьерские компании, проводя индексацию расценок, делают исключения для клиентов для сохранения высокой доли в своем портфеле [20]. |

| 4. Изменения на рынке труда | В первой половине 2022 года проблема с наймом ослабевала из-за высвобождения сотрудников ушедших компаний, а во второй половине года вновь была ощутима нехватка кадров из-за оттока людей из страны [21]. Дальнейшему сокращению предложения на рынке труда способствовало падение курса рубля, снизившее привлекательность работы в России для граждан других государств. Компании сталкиваются с дефицитом курьеров, соответственно появляется необходимость создавать привлекательные условия работы, программы обучения, доплаты за повышенную нагрузку и бонусы за качество выполнения, что ведет к росту стоимости доставки. | Рост рынка и конкуренция стимулируют игроков внедрять дополнительные меры для привлечения курьеров, например, X5 Group предлагает гибкий график работы, скидки на товары, бесплатные обеды, программу «приведи друга», предоставляет автомобиль и чаевые в приложении [4]. |

| 5. Повышение спроса на аутсорсинг логистики | Нехватка собственных логистических ресурсов и низкая привлекательность отдельных видов деятельности в сфере доставки ведет к тому, что продовольственная розница при необходимости организации торговли онлайн стремится передать соответсвующие функции на аутсорсинг. | Управляющий директор 5Post (логистическая компания X5 Group) с точки зрения интернет–магазинов, которые могут позволить собственную доставку, отмечает микс, при котором невыгодные для компаний направления и покрытия переносятся на аутсорсинговых операторов [16]. |

Потребительское поведение основано на привычке к высокому уровню сервиса, т. к. современные покупатели не хотят планировать покупки заранее и придерживаются подхода «покупать только то, что нужно прямо сейчас». Эти запросы удовлетворяет формат экспресс или on-demand доставки (предоставление сервиса «по запросу»). Преимуществом данного формата является широкий ассортимент, быстрое масштабирование, отсутствие капитальных инвестиций, оцифровка части процессов розничных сетей. При этом сложности возникают по следующим направлениям: поддержание высокого качества сборки, время комплектации заказов, гибкость в выборе ассортимента продуктов (в зависимости от конкретной платформы или сервиса доставки), наличие продукции и ценообразование, внесезонные пики в заказах и дефиците квалифицированных курьеров [22].

Тенденция изменений на рынке труда в доставке продуктов питания «последней мили» повысила востребованность профессии курьера, т. к. она является наиболее значимым элементом в экосистеме курьерской доставки. По данным исследования «Самокат», каждый шестой россиянин имеет опыт работы курьером и с развитием экспресс–доставки и ростом рынка спрос на них растет. По данным сервиса «Авито Работа», более 300 тысяч вакансий с поиском курьеров было размещено в России в 2022 году, что на 113 % больше, чем в 2021 году [23].

Для всех заинтересованных лиц (платформ, продавцов, потребителей и государства) доставка продуктов питания обладает большим потенциалом, поскольку омниканальная модель большинства крупных ритейлеров позволяет комбинировать собственные и внешние ресурсы и мощности для наиболее эффективного развития логистики «последней мили» в России.

Потенциал развития логистики «последней мили» на рынке доставки продуктов питания связан со следующими факторами:

- Изменение поведения потребителей. Предпочтения покупателей в пользу экспресс–доставки растет, что способствует количественному и качественному росту логистики «последней мили». С количественной точки зрения благодаря росту числа заказов сервисы доставки могут инвестировать в свое развитие (включая приобретение транспортных средств, привлечение дополнительных сотрудников, создание складов и т. д.). С качественной точки зрения речь идет о возможности внедрения новых технологий, организационных инструментов и моделей предоставления сервиса (как для повышения эффективности доставки, так и для соответствия изменяющимся запросам потребителей [29]). В частности, к качественному росту можно отнести использование электротранспорта.

- Сотрудничество со службами доставки. Активное сотрудничество с сервисами доставки позволяет значительно снижать затраты на собственные транспортные мощности, а интеграция цифровых площадок торговых сетей и служб доставки создает взаимовыгодное партнерство, улучшая эффективность процессов, что также влияет на снижение расходов.

- Развитие технологий логистики «последней мили». Для улучшения эффективности доставки продуктов питания крупные ритейлеры разрабатывают новые инструменты логистики. Для поддержания важнейшего показателя – своевременности доставки, наращивания объемов заказов и показателей для отслеживания – компании внедряют автоматизированные системы для мониторинга. Приоритетным направлением также является внедрение систем для маршрутизации и решений для сборки заказов.

Обучение и развитие персонала. Обученные и опытные сотрудники играют важную роль в обеспечении эффективности процессов доставки и качества обслуживания. Инвестиции в обучение и мотивацию обеспечивают более эффективную работу и высокий уровень обслуживания клиентов.

ВЫВОДЫ

Выполненное нами исследование показало, что среди преимуществ российского рынка eGrocery – омниканальная система сбыта ритейлеров, высокий уровень эффективности процессов и внедрение цифровых технологий в логистические процессы.

Игрокам рынка необходимо сохранять и развивать эти преимущества, совершенствовать автоматизацию бизнес–процессов и функционал онлайн– площадок по доставке продуктов питания для быстрого анализа спроса и оперативного реагирования на запросы потребителей, развивать взаимовыгодные отношения между крупными игроками, чтобы обеспечивать высокий уровень эффективности своей деятельности и поддерживать свою конкурентоспособность на рынке. В условиях конкуренции за клиента успешность компании будет зависеть от того, насколько хорошо она удовлетворяет ожидания клиентов в факторах скорости, доступности, качества обслуживания и ассортимента предлагаемых продуктов питания.

Список литературы

- Апатова Н. В. Цифровые трансформации бизнеса и социума // Вестник Тверского государственного университета. Серия: Экономика и управление. 2022. № 4 (60). С. 60-71. DOI 10.26456/2219-1453/2022.4.060-071. EDN ZWZQWV.

- Довганева Ю. А., Алексеева Е. А. Переход малого бизнеса к цифровизации в условиях пандемии // Управление развитием экономически систем, Cанкт–Петербург, 21–22 декабря 2021 года. Cанкт–Петербург: Издательско-полиграфическая ассоциация высших учебных заведений, 2021. С. 42–– EDN KJLRVI.

- Плещенко В. И. Пандемия коронавируса как катализатор развития рынка курьерской доставки // Логистика сегодня. 2021. № 3. С. 194–199. – EDN JJHMFR.

- Главное событие года в сфере ритейла – Retail Week Спецвыпуск к форуму «Неделя российского ритейла» [Электронный ресурс]. URL: https://retailevent.ru/images/2023/files/rrw_magazine_2023_interactive.pdf

- ESG-подход к решению проблемы нерационального использования продовольствия в России – Исследование РАЭК / НИУ ВШЭ [Электронный ресурс]. URL: https://raec.ru/upload/files/220301-sharingeconomy.pdf

- Tsai, T.-M., Wang, W.-N., Lin, Y.-T., Choub, S.-C. An O2O Commerce Service Framework and its Effectiveness Analysis with Application to Proximity Commerce // Procedia Manufacturing. 2015. Volume 3, Pages 3498-3505, ISSN 2351-9789, https://doi.org/10.1016/j.promfg.2015.07.668.

- Boysen, N., Fedtke, S., Schwerdfeger, S. Last-mile delivery concepts: a survey from an operational research perspective. OR Spectrum 43, 1–58 (2021). https://doi.org/10.1007/s00291-020-00607-8.

- Котляров И. Д. Комплекс интернет–маркетинга: новый подход // Интернет–маркетинг. 2015. 6. С. 338–343. – EDN VCMORD.

- Глаз Ю. А., Бережная О. В., Марцева Т. Г. Исследование влияния организации и технологии экспресс–доставки товаров на развитие современной Интернет–торговли // Экономические системы. 2021. Т. 14, № 2. С. 75-83. EDN XXONXL.

- Интернет–торговля 2022 – Data Insight [Электронный ресурс]. URL: https://datainsight.ru/sites/default/files/DI_eCommerce_Russia_2022_0.pdf

- Тренды и прогнозы по развитию рынка e-commerce в 2023 году – Retail Loyalty [Электронный ресурс]. URL: https://retail-loyalty.org/articles/trendy-i-prognozy-po-razvitiyu-rynka-e-commerce-v-2023-godu/

- Рейтинг ТОП-100 крупнейших российских интернет–магазинов – Data Insight [Электронный ресурс]. URL: https://top100.datainsight.ru/

- Укрупнение как стимул: чего ждать на рынке e-grocery в 2023-м. РБК: Новая экономика [Электронный ресурс]. URL: https://www.rbc.ru/neweconomy/news/6409ba589a7947121c11c894

- Что будет с e-grocery в 2023 году – Retailer: Ежедневные коммуникации [Электронный ресурс]. URL: https://retailer.ru/chto-budet-s-e-grocery-v-2023-godu/

- Доставка по новым правилам: как изменился рынок FoodTech – РБК Тренды [Электронный ресурс]. URL: https://trends.rbc.ru/trends/industry/636b987f9a79472f80ef4725

- Последняя миля для интернет–торговли – Data Insight Master Delivery [Электронный ресурс]. URL: https://datainsight.ru/sites/default/files/DI_lastMile2022_report.pdf

- Экспресс–доставка продуктов: почему она так популярна, какие есть преимущества, недостатки и основные модели работы. Retail.ru [Электронный ресурс]. URL: https://www.retail.ru/rbc/pressreleases/ekspress-dostavka-produktov-pochemu-ona-tak-populyarna-kakie-est-preimushchestva-nedostatki-i-osnovn/

- Курьерская доставка «последней мили» в России. Исследование РАЭК / НИУ ВШЭ [Электронный ресурс]. URL: https://raec.ru/upload/files/delivery-market-2023.pdf

- Главные тренды российской экспресс–доставки – SmartRanking [Электронный ресурс]. URL: https://smartranking.ru/ru/analytics/foodtech/glavnye-trendy-rossijskoj-ekspress-dostavki/

- «Последняя миля» в 2022 году: ключевые тренды, тарифы на доставку, сотрудничество служб доставки с маркетплейсами – Oborot.ru [Электронный ресурс]. URL: https://oborot.ru/articles/osobennosti-mil-2-i173107.html

- Рейтинг FoodTech компаний – SmartRanking [Электронный ресурс]. URL: https://smartranking.ru/ru/analytics/foodtech/glavnye-trendy-rossijskoj-ekspress-dostavki/

- Маркетинговое исследование «Состояние логистики в глазах крупнейших e–commerce компаний — 2022» – Data Insight [Электронный ресурс]. URL: https://datainsight.ru/DI_Report_Logistic_talks

- Влияние доставки, готовой еды и продуктов питания на бизнес, общество и городскую среду – Исследование РАЭК / НИУ ВШЭ [Электронный ресурс]. URL: https://raec.ru/upload/files/food-delivery-2203.pdf

- Егорова К. Д., Платонова А. С., Суворова С. Д. Формат «dark store»: современная реальность ритейла России // Международный журнал гуманитарных и естественных наук. 2020. № 7-2 (46). С. 110–113. DOI 10.24411/2500-1000-2020-10896. EDN AFTCPF.

- Еремин К. А., Суворова С. Д. Форматы «е-grocery» и «dark store»: развитие на потребительском рынке России // Экономика и бизнес: теория и практика. 2020. № 12-1 (70). С. 235–238. DOI 10.24411/2411-0450-2020-11055. EDN IIZEHX.

- Лычакова А. Д. Сравнительный анализ формата dark kitchen и традиционной модели ресторанной деятельности с точки зрения потребителей и общества // Энергетическая, экологическая и продовольственная безопасность: актуальные вопросы, достижения и инновации: Сборник научных трудов Международной научно-практической конференции, Нальчик, 22–23 декабря 2022 года. Нальчик: Федеральное государственное бюджетное образовательное учреждение высшего образования «Кабардино-Балкарский государственный аграрный университет имени В.М. Кокова», 2022. С. 267–270. EDN AJMGLX.

- Мазурина А. В., Степанова Т. В. Цифровая трансформация логистики «последней мили»: теоретический анализ // Ученые записки Крымского федерального университета имени В. И. Вернадского. Экономика и управление. 2022. Т. 8. № 4. С. 50–60. EDN WCQWHS.

- Бахарев, В. В., Митяшин Г. Ю. Тенденции развития ритейла в России // Экономический вектор. 2020. № 3 (22). С. 54–60. DOI 10.36807/2411-7269-2020-3-22-54-60. EDN GINVCL.

- Гракун А. А., Алексеева Е. А., Довганева Ю. А. Бесконтактная доставка товаров как новый тренд логистики // Современные подходы к трансформации концепций государственного регулирования управления в социально-экономических системах: Сборник научных трудов 11-й Международной научно-практической конференции, Курск, 17–18 февраля 2022 года. Курск: Закрытое акционерное общество «Университетская книга», 2022. С. 97–101. EDN MEIQAT.

- Делендик А. С., Насаридзе Е. В., Кириллова Т. В. Исследование опыта внедрения сервиса доставки продуктов на российский рынок // Наука молодых – будущее России: Сборник научных статей 4-й Международной научной конференции перспективных разработок молодых ученых. В 8-ми томах, Курск, 10–11 декабря 2019 года / Ответственный редактор А. А. Горохов. Том 1. Часть 1. Курск: Юго-Западный государственный университет, 2019. С. 265–271. EDN QVLVZI.

- Кириллова Т. В. Реализация концепции омниканальности как необходимое условие развития сетевой торговли // Фундаментальные и прикладные исследования в области управления, экономики и торговли: Сборник трудов научной и учебно-практической конференции. В 3–х частях, Санкт– Петербург, 06–07 июня 2017 года. Том Часть 3. Санкт–Петербург: Федеральное государственное автономное образовательное учреждение высшего образования «Санкт–Петербургский политехнический университет Петра Великого», 2017. С. 77–82. EDN YSUPQV.

- Краснов А. С., Яблоков Д. Ю. Социально-демографические факторы, влияющие на совершение потребителям онлайн–заказов // Информационные технологии моделирования и управления. 2017. Т. 107. № 5. С. 328–336. EDN ZJTCRH.

- Курочкина А. А., Шевчук Е. В., Бикезина Т. В. Трансформация доставки последней мили как метод улучшения клиентского опыта в Российской Федерации // Экономика и управление. 2023. Т. 29, 2. С. 159–168. DOI 10.35854/1998-1627-2023-2-159-168. EDN ILOVHT.

- Лукина О. В., Курочкина А. А., Назаров П. В. Омниканальный маркетинг как инструмент развития малого и среднего бизнеса в индустрии торговли // Ученые записки Международного банковского института. 2021. № 1(35). С. 75–84. EDN BIEEYS.

- Митяшин Г. Ю., Намазов К. А., Головкина С. И. Влияние проблем внутренней транспортной логистики России на развитие бизнеса // Неделя науки СПбПУ: Материалы научной конференции с международным участием. Институт промышленного менеджмента, экономики и торговли. В 3–х частях, Санкт–Петербург, 18–23 ноября 2019 года. Санкт–Петербург: Федеральное государственное автономное образовательное учреждение высшего образования «Санкт–Петербургский политехнический университет Петра Великого», 2019. С. 179–181. EDN HLEFYY.

- Митяшин Г. Ю. Варианты организации доставки из малых торговых предприятий // 71-я Международная студенческая научно-техническая конференция: Материалы конференции, Астрахань, 19–24 апреля 2021 года. Астрахань: Астраханский государственный технический университет, 2021. С. 1063–1064. EDN WUNBSL.

- Нилова Л. П., Малютенкова С. М., Тверской В. Р. Потребительские риски и барьеры интернет– торговли сетевыми ритейлерами в сегменте e-grocery // Международный научный журнал. 2019. № 6. С. 60–65. DOI 10.34286/1995-4638-2019-69-6-60-65. EDN EZUHJV.

- Плещенко В. И. Эффект «черного лебедя»: коронавирусная инфекция как катализатор изменений в социально-экономической сфере // Менеджмент сегодня. 2021. № 4. С. 258–262. DOI 10.36627/2304-6473-2021-4-4-258-262. EDN LFDXFO.

- Плещенко В. И. Экспансия маркетплейсов: о приближении торгово-логистической инфраструктуры к конечным потребителям // Менеджмент сегодня. 2022. № 4. С. 276–281. DOI 10.36627/2304-6473-2022-4-4-276-281. EDN MNJCYI.

- Плотников В. А. Цифровизация как закономерный этап эволюции экономической системы // Экономическое возрождение России. 2020. № 2 (64). С. 104–115. DOI 10.37930/1990-9780-2020-2-64-104-115.

- Плотников В. А. Трансформация потребительского поведения под воздействием пандемии COVID–19 // Известия Санкт–Петербургского государственного экономического университета. 2022. № 5-1 (137). С. 108–114. EDN ONZOQX.

- Суворова С. Д., Куликова О. М. Цифровая трансформация бизнеса // Инновационная экономика: перспективы развития и совершенствования. 2022. № 2 (60). С. 54–59. DOI 10.47581/2022/IE.2.60.10. EDN OVPLOP.

- Сухина К. П., Кириллова Т. В. Интеграторы и агрегаторы служб доставки // Институты и механизмы инновационного развития: мировой опыт и российская практика: сборник статей 11–й Международной научно-практической конференции, Курск, 13–14 октября 2021 года. Курск: Закрытое акционерное общество «Университетская книга», 2021. С. 192–196. EDN BPEANW.

- Котляров И. Д. Методы создания веб–представительства // Интернет–маркетинг. 2012. № 2. С. 108–114. EDN NLIYPJ.

Статья поступила в редакцию 09.10.2023