MODERN REGULATORY INNOVATION IN THE WORLD FINANCIAL MARKET

JOURNAL: « Scientific Notes of V. I. Vernadsky Crimean Federal University. Economics and management», Volume 6 (72), №2, 2020

Publication text (PDF):Download

UDK: 330.354

AUTHOR AND PUBLICATION INFORMATION

AUTHORS:

1. Basova A. V., undergraduate of the Department of World Economy and World Finance, Financial University under the Government of the Russian Federation

2. Ogloblina E. V., PhD in Economics, Associate Professor of the Department of World Economy and World Finance, Financial University under the Government of the Russian Federation

TYPE: Article

DOI: https://doi.org/10.37279/2413-1644-2020-6-2-14-31

PAGES: from 14 to 31

STATUS: Published

LANGUAGE: Russian

KEYWORDS: financial technologies, innovations, regulatory sandbox, innovative hubs, regulatory technology.

ABSTRACT (ENGLISH):

Today innovative financial technologies are being introduced exponentially into the everyday life of the population. However, some of these technologies remain outside the legal field, as the regulatory legal acts do not provide for the regulation of each innovative product or service. In our opinion, fintech should include new business models and solutions that are aimed at improving the efficiency of financial services. The very interest in fintech is due to the need to solve the following problems: increasing competition in the market, reducing the cost of financial services, increasing the availability of financial services, increasing the transparency of the economy and the effectiveness of measures to combat money laundering and terrorist financing.

The article discusses the features of modern regulatory innovations that were created as solutions for regulating a new sector. Regulatory solutions include the following types of initiatives: innovative hubs, regulatory sandboxes, and regulatory technologies. The main goals of which were: development of the international financial market and maintaining global financial stability. These mechanisms also allow expanding access for international companies to the innovative sector of the financial market.

Particular attention in the article is paid to regulatory sandboxes. Regulatory sandboxes are a relatively new phenomenon in world practice. But their appearance is natural. The mechanism of regulatory sandboxes includes: reducing legal uncertainty and the resulting legal risks for market participants, developing rules for new technologies, accelerating the launch of new solutions on the market and maintaining control by the regulator.

Введение

Бурный рост финансовых инструментов и сервисов в последние годы связан с развитием нового тренда сектора технологических финансовых инноваций (финтех), который уже превратился в самостоятельную индустрию. В последние годы были запущены десятки финтех–стартапов и бизнес–моделей, основанных на финтех–решениях. В секторе регулятивных инноваций также появились первые инновационные продукты, но с точки зрения перспективы развития данного рынка пока еще рано делать долгосрочные прогнозы. В настоящее время существует проблема регулирования сектора финтех, вновь появляющиеся технологии находятся вне правового поля деятельности в связи с замедленным развитием нормативно-правовой базы.

Основной материал

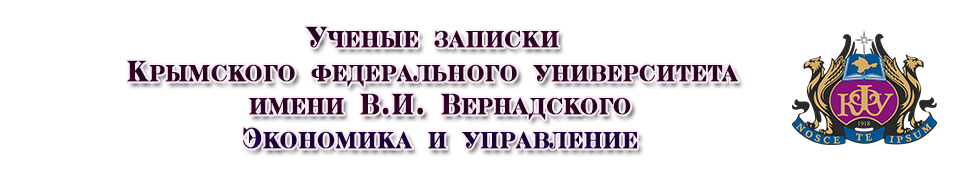

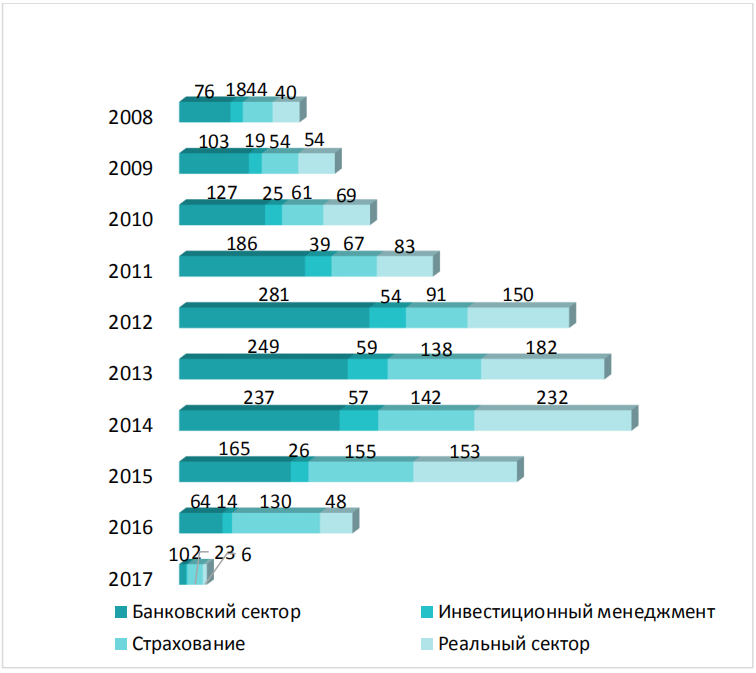

Объемы финтех–рынка стабильно растут в течение последних 5 лет [1]. В связи с этим происходит усиление финансовой интеграции, что ведет к необходимости доработки нормативной базы и определения границ правового регулирования. Глобальные инвестиции в финтех–сектор достигли 40 млрд долл. США в 2018 г., что в два раза больше по сравнению с 2017 г. [5]. Представленные на рис. 1 статистические данные подтверждают данную гипотезу.

Рисунок 1. Глобальные инвестиции в финтех

Источник: IFZ FinTech Study 2019.

С 2014 г. по 2018 г. объем рынка вырос почти в 5 раз, а количество сделок увеличилось больше чем в половину.

Таким образом, сектор финтех становится одним из ключевых драйверов развития экономики страны. В связи с чем целесообразно рассмотреть следующие примеры внедрения и распространения финтех–решений.

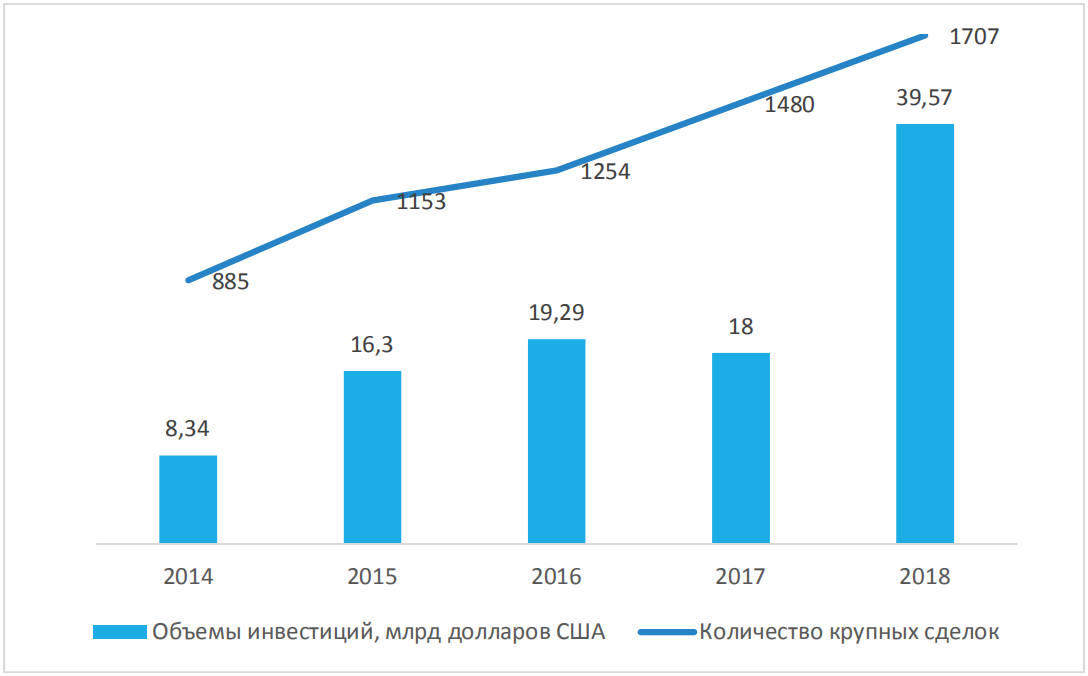

Развитие финтех–сектора как фактора стабильности экономики постепенно начинают включать в международное рейтингование. Так, в 2019 г. он был включен в методологию оценки мегаполисов в Индексе глобальных финансовых центров (The Global Financial Centres Index, GFCI), применяемую для анализа характеристики развития города как международного финансового центра по различным экономическим, политическим и социальным аспектам. В результате был составлен новый рейтинг финансовых центров как конкурентных мест для развития бизнес индустрии и инвестиционной привлекательности. По результатам опроса респондентов, проведенного разработчиками Индекса, были определены четыре наиболее важных элемента для создания конкурентной среды для поставщиков рынка финтех, которые представлены на рис. 2.

Рисунок 2. Наиболее важные элементы в создании конкурентной среды для финтех–поставщиков

Источник: The Global Financial Centres Index 26, 2019.

Рисунок наглядно представляет, что наличие квалифицированных специалистов и доступ к финансированию в настоящее время рассматриваются в качестве ведущих факторов. Примечательно, что налоговые ставки не являются наиболее привлекательным элементом в области развития финтех–сектора.

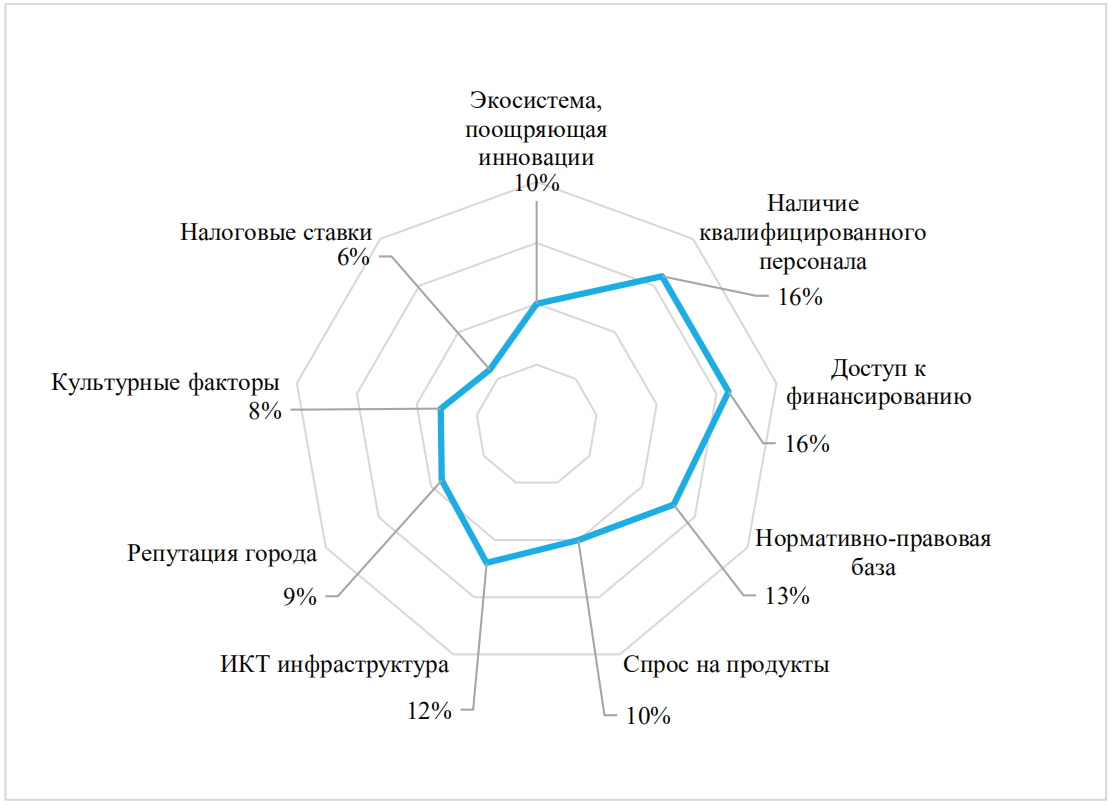

Сектор финтех стабильно масштабируется по различным направлениям и областям. В начале 2017 г. финтех–решения были популярны в основном только в секторах анализа больших данных, искусственного интеллекта, кибербезопасности и распределенных реестров [18].

В 2019 г. количество секторов увеличилось почти в два раза, что демонстрирует рис. 3.

Рисунок 3. Наиболее важные области текущей финтех-деятельности

Источник: The Global Financial Centres Index 26, 2019.

По ответам респондентов Индекса GFCI видно, что кибер–валюты в настоящее время занимают только 5 место как наиболее важная область финтех. Однако с учетом последних новостей в области цифрового взаимодействия стран возможен ускоренный рост популярности данного цифрового сегмента.

Например, в январе 2020 г. Народный банк Китая (People`s Bank of China, PBC) опубликовал промежуточные итоги хода разработки цифрового юаня с использованием механизма DECP. Модель DECP предусматривает, что для получения коммерческими банками цифрового юаня сначала необходимо зарезервировать эквивалентную сумму фиата в PBC. Почти завершены процессы разработки первого уровня: сформированы отраслевые стандарты, разработаны потенциальные функции, проведено интеграционное тестирование. Система DECP будет двухуровневой, обеспечивающей «контролируемую» анонимность и эффективность, что позволит заменить бумажные деньги.

Необходимо отметить, что PBC создал Научно-исследовательский институт цифровой валюты еще в 2014 г., но только после заявления Facebook о намерении запуска проекта Libra летом 2019 г. Институт ускорил свою работу по разработке цифрового юаня [2].

В свою очередь Банк международных расчетов создал специальную Группу для обмена информацией по различным потенциальным вариантам использования цифровых валют центрального банка (Central Bank Digital Currencies, CBDC) с участием центральных банков Канады, Англии, Японии, Швеции и Швейцарии, Европейского центрального банка. Основными целями такой Группы будет проведение анализа и оценки различных вариантов использования CBDC. Также Группа будет проводить экономический, функциональный и технический дизайн цифровой валюты, в том числе проверять ее на трансграничную совместимость с другими валютами [3].

Успешное функционирование финтех–сектора включается в национальные стратегии развития государств. Страны признают потенциал финтех и разрабатывают национальные стратегии с учетом проработки вопросов повышения осведомленности потребителей о финансовых услугах и изменения основ регулятивной политики финтех–сектора. Большинство юрисдикций независимо от уровня доходов стремятся к получению всеобщего открытого доступа к основным услугам цифровой инфраструктуры. По сравнению с другими юрисдикциями страны с низким и средним уровнем доходов значительно отстают в использовании цифровых платежей на государственном уровне, возможности получения доступа к информации из государственных источников и внедрении более быстрых и инновационных платежных инструментов.

За счет финтех–решений возникает высокая конкуренция среди агентов в области платежных, клиринговых и расчетных услуг и в меньшей степени в сфере предоставления кредитов и депозитов. Большинство юрисдикций требуют справедливых, прозрачных и основанных на риске критериев доступа к ключевой инфраструктуре, относящейся к финтех.

Ожидается, что стратегические изменения произойдут в течение следующих двух лет в некоторых секторах финансового рынка: платежные системы, кредитная отчетность, депозитарии, расчетные системы рынка ценных бумаг, центральные контрагенты, система «знай своего клиента» (Know Your Customer, KYC) и коммунальные услуги [21].

Финтех также способствует расширению финансовой доступности. Уровень финансовой доступности для домохозяйств достиг 84 %, а МСП – 73 % в 2019 г. Более 60 % юрисдикций, в основном страны со средним уровнем дохода, сообщили о включении финтех в Национальную стратегию финансовой доступности (National Financial Inclusion Strategies, NFIS). В центре внимания NFIS – содействие внедрению финтех–решений (41 %), поощрение оцифровки государственных процессов (41 %) и создание форума для государственно-частного партнерства (33 %) [4].

С учетом вышеперечисленных трендов рейтинг стран по уровню развития финтех–сектора ежедневно меняется. По последним статистическим данным, первое место занимает Швейцария, Россия расположилась на 46 позиции, последнее место из 129 стран занимает Йемен [6]. Между Швейцарией и Россией расположились такие развитые страны, как Нидерланды, Великобритания, США, Швеция, Сингапур, Германия и другие.

Примечательно, что количество компаний в финтех–секторе в последние годы демонстрирует непрерывный рост, однако в отчетах большинства международных аналитических корпораций, а также в официальных международных статистических базах данных соответствующая динамика не отображается. Основные статистические данные по компаниям в четырех секторах представлены на рис. 4.

Рисунок 1. Количество финтех–компаний по направлениям

Источник: Deloitte, Fintech by the numbers, 2017.

Максимум в 668 новых финтех–компаний был зарегистрирован в 2014 г. После пика на рисунке заметно значительное уменьшение числа финтех–компаний, включенных в четыре основных рейтинга (FinTech rankings by CB Insights (CB Insights, 2018a), Forbes (Forbes, 2018), KPMG and H2 (KPMG & H2, 2018) и IDC (IDC, 2018). Проблема состоит главным образом в том, что многие компании не попадают в поле зрения общественности спустя месяцы или годы после их регистрации в связи с тем, что помимо финансирования проектов разработка инновационных продуктов занимает много времени. Поскольку в рейтинги включены только лучшие финтех–компании, необходимо учитывать рост прибыли, численность персонала, количество реализованных проектов и размер выпуска новой продукции.

Согласно отчету EY, 33 % клиентов в 20 разных странах пользуются минимум двумя финансовыми услугами, что демонстрирует рост в геометрической прогрессии спроса на программное обеспечение [7].

Рост финтех сопровождается некоторыми проблемами правового характера, в частности, проблемами регулирования. Государственные органы с ограниченным опытом в области регулирования инновационных технологий могут столкнуться с трудностями в общем понимании рынка финтех и оценке последствий его надзора и контроля, так как они не являются экспертами и основными поставщиками в данной отрасли. Технологические инновации создают дополнительное давление на национальный рынок и сверхзатраты, поэтому без соответствующей нормативно-правовой среды всеохватывающие финансовые инновации могут быть подавлены, что может привести к усугублению финансовой изоляции.

Регуляторы сталкиваются с пятью основными проблемами в регулировании финтех.

Во–первых, регулирующие органы финансового рынка не являются экспертами в области технологий, что может затруднить понимание и оценку инновационных бизнес–моделей и практик.

Во–вторых, многие новаторы не являются поставщиками финансовых услуг, поэтому не попадают под уже существующее регулирование.

В–третьих, центральные банки и регуляторы традиционно не склонны к риску, однако инновации создают возможности для повышения стабильности и углубления интеграции, что несет определенные операционные риски.

В-четвертых, регуляторы, как правило, ограничены в ресурсах, а технологические инновации создают дополнительные затраты.

В–пятых, возможно оказание давления со стороны действующих поставщиков финансовых услуг, желающих сохранить статус–кво.

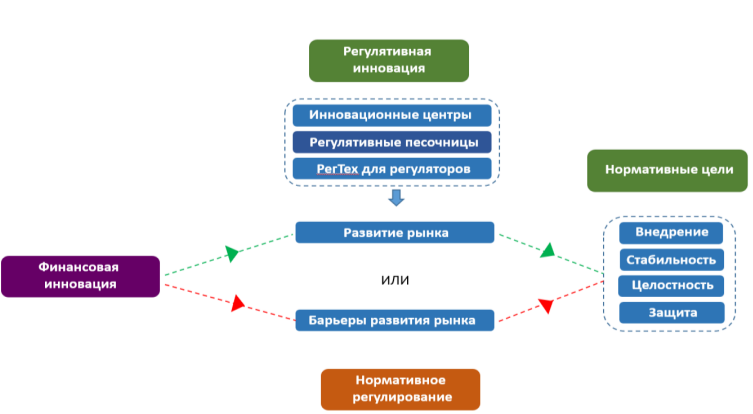

Регулирующие органы разных юрисдикций отреагировали на существующие правовые проблемы, самостоятельно внедрив инновационные механизмы правового регулирования. Эти регулятивные инициативы включают инновационные центры, регулятивные песочницы и регтех для регуляторов. Подобные типы инициатив поощряют развитие финансовых инноваций, которые приводят к повышению конкурентоспособности финансового рынка и увеличению финансовой доступности. Инновационные регулятивные инициативы направлены на то, чтобы финтех способствовал основным целям проводимой регулятивной политики и смягчал потенциальные негативные воздействия.

Регуляторы финансового рынка также должны учитывать, как финтех взаимодействует с основными направлениями развития экономики: формирование доверительной среды, развитие конкуренции на финансовом рынке, поддержание финансовой стабильности, обеспечение доступности финансовых услуг и капитала. Взаимодействие финтех, регулятивных инициатив и основных целей развития представлено на рис. 5.

Рисунок 2. Взаимодействие финтех, регулятивных инициатив и основных направлений развития рынка

Источник: составлено авторами.

За последние пять лет во всем мире инновационные инициативы в области регулирования стали все более распространенными. Наиболее продвинутые страны в области финтех выделены на рис.6.

Рисунок 3. Карта регулятивных инноваций

Источник: составлено авторами.

На рис. 6 показаны страны, разработавшие регулятивные инновации, каждая из которых была создана с определенной целью и создает особые преимущества для финансового рынка и конечных потребителей.

Рассмотрим три основные инициативы по развитию регулирования сектора финтех.

Первой инициативой является создание инновационных центров, которые могут иметь разные названия, формы и функции, но все они взаимодействуют с поставщиками финансовых услуг, предлагающих инновационные продукты и предоставляющие им разъяснения по вопросам регулирования.

Главными целями инновационных центров являются продвижение финтех, содействие в развитии инновационных взаимоотношений между регулятором и новатором, а также взаимное обучение в инновационной среде. Это взаимодействие помогает регулирующим органам выявлять возникающие проблемы и может служить основой для разработки регулятивной политики.

Инновационные центры имеют ряд преимуществ для каждого из участников финансового рынка: повышение уровня грамотности в области финтех, проведение анализа финтех–рынка и оповещение его участников об изменениях, предоставление высококачественных ресурсов (технические возможности и высококвалифицированный персонал).

Эстонский орган финансового надзора (Finantsinspektsioon) является ярким пример инновационного центра, который напрямую связывает новаторов со специалистами, предлагающими рекомендации по соответствующим правовым основам [8]. Инновационный центр FinTech Hive Дубайского международного финансового центра имеет другие задачи. Он предоставляет инновационным компаниям внутренний SWOT–анализ финтех рынка и отзывы целевых групп пользователей на существующую финтех–экосистему.

Инновационные центры являются привлекательным вариантом для регулирующих органов с ограниченными возможностями в странах с менее развитой экономикой. Данный механизм используется для создания продукта с минимальными издержками, поскольку они не требуют затяжных законодательных или нормативных изменений. Регуляторы могут начинать с оказания консультационных услуг, например, объяснять компаниям соответствующие правила регулирования для планируемой новой услуги или предоставлять руководство по лицензированию.

Лаборатория инноваций Комиссии по торговле товарными фьючерсами (CFTC) и Инновационный центр цифровых финансовых технологий OJK (Otoritas Jasa Keuangan) проводят специальные мероприятия, во время которых государственные служащие и новаторы обсуждают вопросы регулирования и предлагают меры их решения.

Другой инициативой регулирования финтех является создание и развитие регулятивных песочниц. Несмотря на то, что терминология различается в разных юрисдикциях, по своей сути регулятивные песочницы являются официальными программами, которые проверяют путем тестирования финансовые услуги и бизнес–модели с участием потенциальных клиентов при условии соблюдения определенных гарантий и упрощенного правового надзора.

Новый механизм был запущен с целью формирования доверительной среды на финансовом рынке и поддержания финансовой стабильности. Регулятивные песочницы помогают регулирующим органам разработать нормативные акты, основанные на фактических данных, способствующие повышению уровня проникновения финтех и внедрению улучшенных финансовых продуктов [9].

В настоящее время существует более чем 50 песочниц. За недолгий период развития было разработано 3 модели песочницы: песочницы для тестирования продукта, песочницы для тестирования правового регулирования и «мультипесочница».

Песочницы для тестирования продукта подразумевают использование площадки песочницы в качестве безопасной среды для новатора в процессе создания нового продукта в режиме реального времени до официального выхода на финансовый рынок. Потенциальные участники получают отзывы о своих услугах или бизнес–моделях, оценивают уровень спроса потребителей на товар и уточняют желаемые характеристики продукта. По мнению регулятора Великобритании, «многие компании проводят тестирование в песочнице для получения потребительской оценки привлекательности и анализ коммерческой жизнеспособности нового продукта» [19].

Цель таких песочниц состоит в том, чтобы сократить издержки компании и ускорить процесс внедрения инновационного продукта среди потребителей. Успешным завершением тестирования является запуск финансовых продуктов/услуг на рынок по существующим или измененным правовым нормам.

В отличие от первой модели вторую модель песочницы используют для оценки нормативных правил, которые могут препятствовать появлению новых технологий или бизнес–моделей. Являясь ведущим сторонником этого подхода, Денежно‑кредитное управление Сингапура (Monetary Authority of Singapore, MAS) описывает свою песочницу как механизм для оценки того, следует ли изменять конкретные правила или положения в существующем регулировании в зависимости от конкретных случаев внедрения того или иного продукта. В процессе тестирования оценивается конкретное нормативное правило. Песочница становится последним этапом в нормативном определении модели, который начинается с неформального руководства по нормативным неопределенностям и заканчивается тестом, определяющим, требует ли бизнес–модель изменения существующего регулирования.

Основным результатом тестирования регулирования является пересмотр, отмена или одобрение действующих нормативных правил.

Опыт Центрального Банка Малайзии с британской компанией по денежным переводам World Remit является часто цитируемым примером тестирования в песочнице, которое привело к значительным изменениям регулятивной политики. Так, законодательство Малайзии требовало, чтобы проверки KYC проводились лично, что являлось существенным барьером для открытия онлайн–счетов, особенно в сельской местности.

Концепция «мультипесочницы» активно используется для гармонизации трансграничного регулирования и позволяет новаторам быстрее масштабироваться на региональном или глобальном уровнях. Мультипесочницы привлекательны как для потребителей, так и для регуляторов. Около 20 % всех финтех–компаний в регионе Латинской Америки и Карибского бассейна работают одновременно в нескольких юрисдикциях, поскольку капитализация отдельных региональных рынков слишком низкая. Таким образом, мультипесочницы способствуют расширению финансовых рынков, трансграничному обмену информацией и опытом, а также уменьшают потенциал для арбитражного регулирования в отдельных юрисдикциях.

Наиболее популярные песочницы такого типа: Глобальная сеть финансовых инноваций (The Global Financial Innovation Network, GFIN) и API Exchange (APIX).

GFIN, первоначально известная как «глобальная песочница», облегчает процесс обмена информацией, способствует развитию международного сотрудничества и является платформой для обмена передовым опытом по интересующим вопросам, в том числе регулятивных технологий (далее – регтех), инициатив по борьбе с отмыванием денег и финансированием терроризма, а также испытаний новых продуктов инновационной компании.

APIX, созданная Сетью финансовых инноваций АСЕАН (AFIN), представляет собой трансграничную платформу с открытой архитектурой. APIX позволяет финансовым учреждениям и финтех–компаниям трансгранично внедрять свой продукт на рынки участников песочницы, проводить совместные эксперименты в области финансовой индустрии и содействует принятию API–интерфейсов для стимулирования цифровых преобразований в Азиатско-Тихоокеанском регионе. Ресурсы, необходимые для разработки и внедрения нормативной среды, варьируются в зависимости от национального законодательства и конкретных параметров. Мультипесочницы обеспечивают экономию за счет масштабирования благодаря совместному управлению песочницей несколькими регуляторами.

В конечном итоге регуляторы выбирают модель песочницы, которая наилучшим образом соответствует их финансовым целям и потребностям.

Более 50 % регулирующих органов отмечают, что трудно получить необходимые знания о финтех–пространстве для обоснованного принятия решений [20]. Мультипесочницы предоставляют регулирующим органам инструмент для совместного участия в создании рыночных инноваций, изучении рисков и преимуществ новых технологий и разработки долгосрочной политики.

Регулятивные песочницы имеют целый ряд преимуществ, однако они сложны в установке и дороги в эксплуатации. В табл. 1 представлены основные преимущества песочниц для трех агентов финансового рынка.

Таблица 1.

Преимущества регулятивной песочницы для участников финансового рынка [10–11].

|

Регулятор |

Новатор |

Потребитель |

|

|

|

В настоящее время разработана еще одна модель регулятивной песочницы, которая еще не получила международного признания, как вид, и используется пока только в одной юрисдикции. В Казахстане в марте 2019 г. была создана FinTech Lab, которая по механизму функционирования напоминает регулятивную песочницу. Это специализированная продуктивная среда, в которой фирмы могут предлагать инновационные финансовые услуги и регтех–решения, не становясь объектом набора законодательно-нормативных требований.

FinTech Lab решает следующие задачи:

- позволяет фирмам, получившим лицензии на территории иностранных юрисдикций, анализировать региональные рынки с минимум ресурсов и присутствием в Международном финансовом центре Астана (далее – МФЦА);

- способствует начинающим фирмам, осуществляющим деятельность, регулируемую в МФЦА, последовательно выполнять нормативные требования;

- помогает как действующим, так и начинающим фирмам анализировать новые продукты и технологии в специализированной среде с реальными клиентами.

Еще одной инициативой является внедрение особой технологии регулирования. Регтех – одно из направлений финтех, предназначенное для использования передовых технологий с целью обеспечения соответствия требованиям законодательства. В то время как определенные типы инициатив могут помочь регулирующим органам определить, какие виды деятельности следует включить в их сферу, регтех фокусируется на том, как отслеживать и обеспечивать соблюдение соответствующих нормативных актов. Регтех предоставляет инновационные финансовые услуги, которые напрямую влияют на повышение уровня защиты прав потребителей и финансовую доступность.

Регтех позволяет регулирующим органам быстро реагировать на изменения рынка и усиливать институциональный надзор, ускорить и повысить надежность процедур идентификации клиентов, улучшить качество анализа транзакций, обеспечить контроль за уровнем рисков и противодействие киберугрозам, а также оптимизировать процесс соблюдения требований регулятора, включая подготовку необходимой отчетности.

Рынок регтех предлагает обширный набор инструментов для компаний и регуляторов финансового сектора, преимущества которых очевидны.

Во–первых, это значительное сокращение расходов. Регтех–сервисы стоят дешевле традиционных методов регулирования и проверки соответствия законодательству.

Во–вторых, искусственный интеллект и методы BigData позволяют анализировать и структурировать даже те данные, которые ранее не были охвачены, что косвенно влияет на рост прибыли компаний.

В–третьих, регтех – это дополнительная защита от кибератак.

В настоящее время существуют ограниченные примеры регтех–решений, которые разрабатываются и апробируются в странах с развивающейся экономикой [12].

Внедрение инновационных регулятивных инициатив является необходимым условием развития финансового рынка в условиях цифровизации взаимодействия.

Для дальнейшего развития инновационных регулятивных инициатив целесообразно рассмотреть следующие предложения, которые подкреплены статистическими данными.

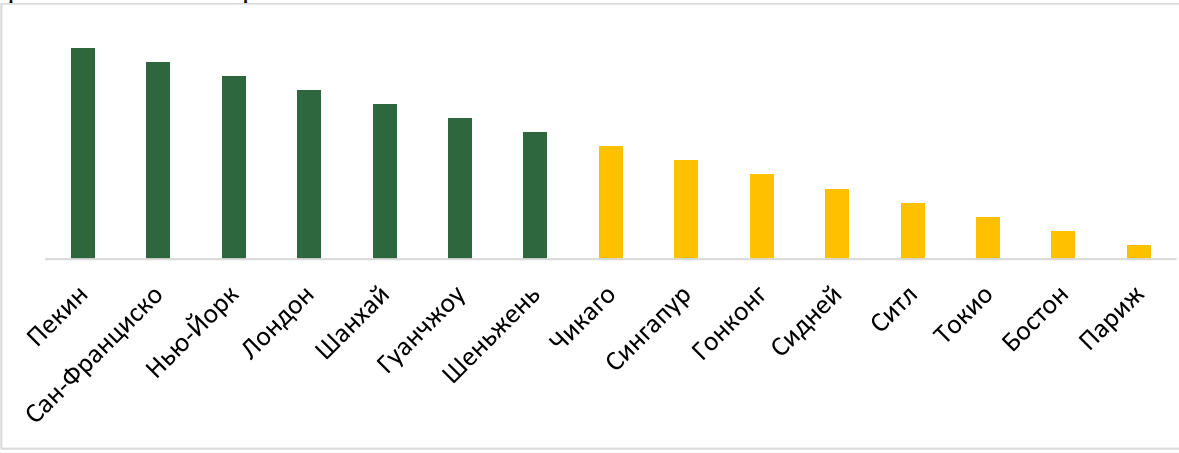

Необходимо усовершенствовать инфраструктуру рынка для инновационной деятельности. В частности, огромное влияние на совершенствование финтех–сектора оказывают инновационные хабы. Это особые места, искусственно созданные экосистемы для публичного продуктивного обмена знаниями, идеями, опытом и технологиями. На рис. 7 представлены наиболее популярные и высокотехнологичные финтех–хабы в мире.

Рисунок 4. Глобальные финтех–хабы

Источник: Global FinTech Hub Report, The future of finance is emerging: new hubs, new landscapes, 2019.

Первые 7 хабов являются глобальными, другие – региональными. Финтех–хабы лучше всего располагать рядом с источниками финансирования, такими как венчурный и частный акционерный капитал, а также с фирмами, оказывающими профессиональные услуги в сфере бухгалтерского учета, юридического права и связей с общественностью. Основной успех функционирования хаба состоит в возможности объединить технические, административные и инвестиционные знания в одном месте.

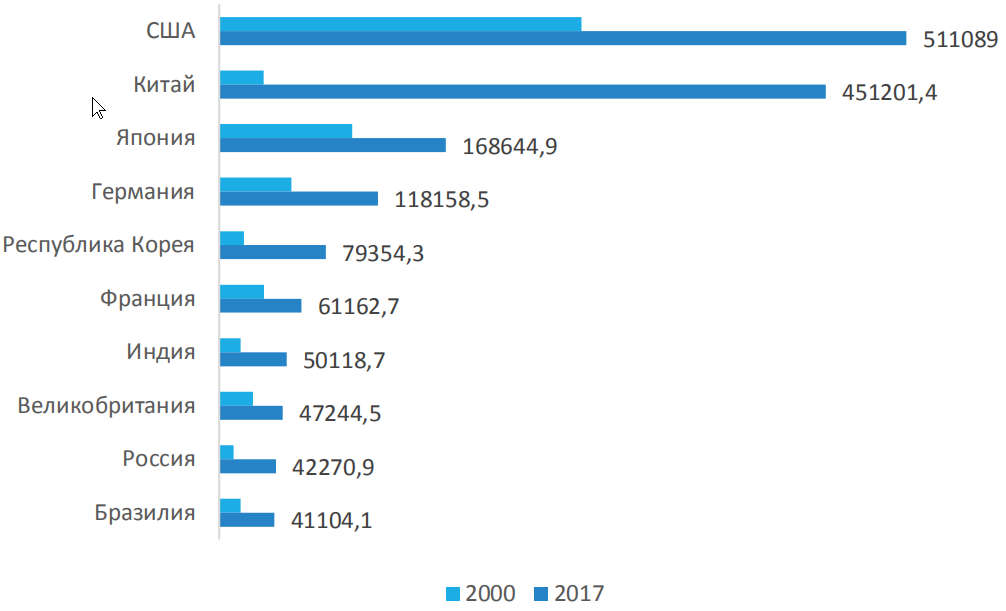

Важным аспектом в развитии инновационных технологий является финансирование и субсидирование инновационной деятельности. С целью создания конкурентоспособного сектора инноваций надлежит сформировать систему финансирования на регулярной основе. Сущность любого инновационного решения заключается не только в разработке новшеств, но и в выводе такой продукции на рынок, то есть коммерциализации результатов научной деятельности и исследований, развитии конкуренции и научно-технического прогресса. В таких решениях заинтересованы как частный капитал (компании получают конкурентные преимущества), так и публичные образования.

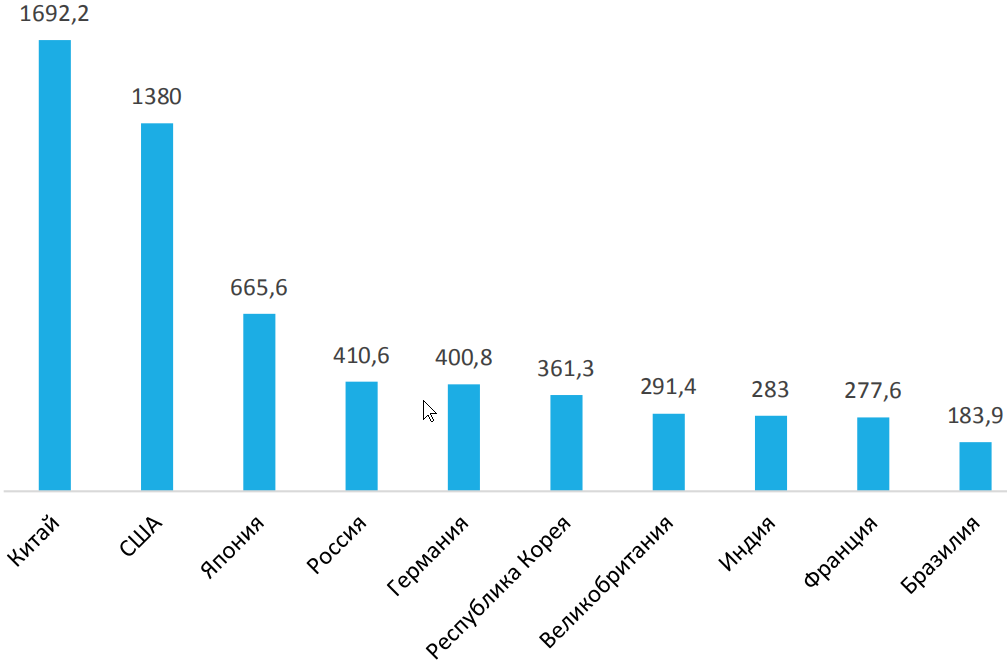

На рис. 8 заметна тенденция увеличения объемов финансирования исследовательской деятельности. На первом месте находятся США, второй страной является Китай, объемы финансирования в котором с 2000 г. по 2017 г. увеличились на 418 млрд долл. США. В России был отмечен невысокий рост с 11 до 42 млрд долл. США за период в 17 лет.

Рисунок 5. Внутренние затраты на исследования и разработки по странам (млн долларов США; в расчете по паритету покупательной способности национальных валют)

Источник: Статистический сборник ВШЭ «Индикаторы инновационной деятельности: 2019».

Рис. 8 демонстрирует достаточно низкие показатели затрат на исследования во всех странах, исключая США и Китай. Следующая страна после Китая – Япония, уже между ними разница в показателях за 2017 г. составляет около 283 млрд долл. США.

При субсидировании инноваций необходимо придерживаться основных принципов:

Целесообразность финансирования и субсидирования;

- Определенная целевая ориентация финансирования, обеспечивающая эффективность внедрения инноваций;

- Обоснованность и юридическая защищенность применяемых способов финансирования;

- Множественность источников субсидирования и финансирования;

- Применение принципа инновационной экономики (отбор, финансирование и внедрение инновационных технологий, позволяющих экономить федеральный и региональный бюджет в краткосрочной и долгосрочной перспективе).

Еще одной точкой опоры развития финтех–сектора является финансовая грамотность, которая влияет на повышение качества финансовых услуг, предоставляемых гражданам, прозрачность финансовых рынков, возрастание темпов экономического роста государства.

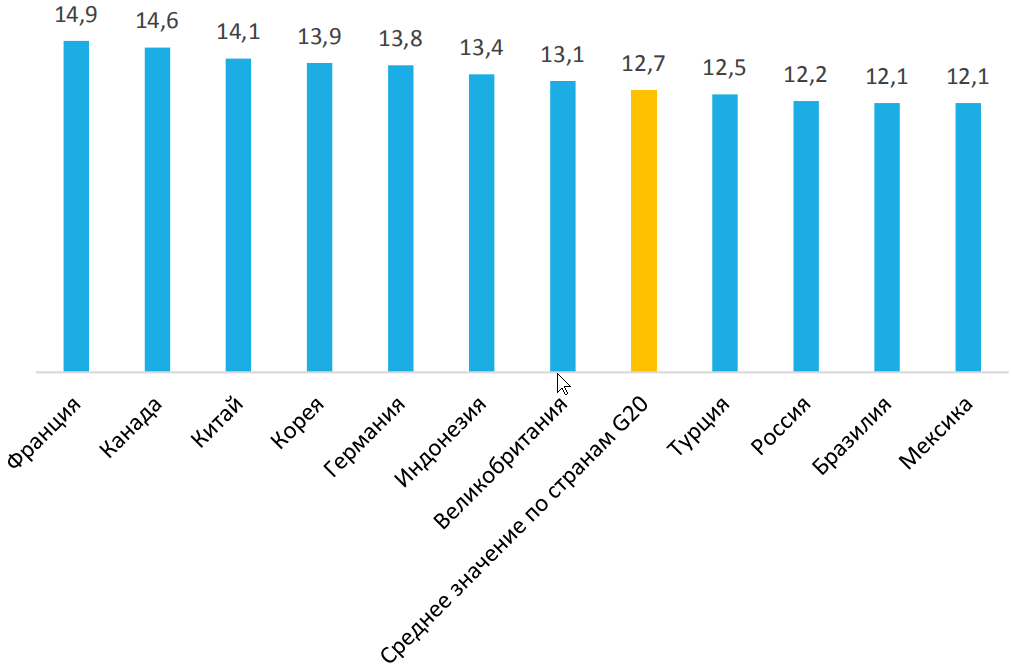

На рис. 9 перечислены страны в зависимости от уровня финансовой грамотности. Примечательно, что уровень финансовой грамотности в таких странах, как Франция, Канада, Китай, Корея, Германия, Индонезия и Великобритания превышает среднестатистический показатель в странах G 20.

Рисунок 9. Рейтинг финансовой грамотности населения стран G 20

Источник: Отчет Министерства финансов и Всемирного банка, 2019.

В настоящее время уровень осведомленности населения о финтех очень высок даже среди тех, кто не пользуется услугами данного сектора – 96 % пользователей в мировом масштабе знают по крайней мере об одном альтернативном финтех–решении в сфере денежных переводов и платежей. В России этот показатель уже достиг 100 % [13]. С целью осознанного понимания всеми потребителями важности и легкости инновационных решений для правильного потребления целесообразно проводить различные семинары и курсы для населения по повышению уровня финансовой грамотности.

Особое внимание следует уделять привлечению высококвалифицированных кадров в финтех–секторе. Человеческий капитал – это ресурсы и богатство для любой компании. Высококвалифицированный персонал является основной эффективного бизнеса, грамотных управленческих решений и высокой производительности труда. В связи с тем, что финансовые технологии – это тренд только XXI века, наиболее ценными кадрами являются исследователи.

На рис. 10 отражена численность научных исследователей по естественному и гуманитарному секторам в странах мира. Наибольшие значения по данному показателю продемонстрировал Китай; Россия находится пока только на 4 месте.

Рисунок 10. Численность исследователей по странам (тыс. человеко–лет; в эквиваленте полной занятости), 2017

Источник: статистический сборник ВШЭ «Индикаторы инновационной деятельности: 2019».

Для увеличения показателей на рис. 10 и привлечения исследователей из разных стран необходимо создать благоприятные и комфортные трудовые и жилищные условия, рассмотреть возможность предоставления налоговых льгот и преференций, а также выделения грантов и субсидий.

Выводы

Следующие предложения также направлены на усовершенствование инновационного сектора, который в дальнейшем станет основным базисом развития бизнеса и критерием экономического развития страны:

- Использование новых технологий для повышения эффективности текущих процессов. Например, использование технологий машинного обучения в бизнес-аналитике.

- Проведение обучающих мероприятий, конференций и деловых встреч;

- Развитие государственных заказов на инновации;

- Снижение стоимости нововведений;

- Создание отдельных консультационных центров по направлению регуляторных инноваций;

- Развитие системы страхования инвестиционных и инновационных рисков;

- Повышение спроса на инновационные продукты путем использования маркетинговых каналов.

Развитие финтех-сектора повышает уровень конкурентоспособности страны, поддерживает стабильное развитие, углубляет международное сотрудничество, увеличивает количество рабочих мест и повышает уровень финансовой грамотности.

Однако в связи с повышением активности регуляторов, направленной на регулирование финансовой отрасли, данный сектор будет увеличиваться как в объемах, так и в масштабах.

REFERENCES

- Технологии финансовых услуг в 2020 году и в дальнейшем: революционные перемены. PwC. 2017. [Электронный ресурс]. URL: https://www.pwc.ru/ru/banking/publications/_FinTech2020_Rus.pdf.

- China’s digital currency ‘progressing smoothly,’ says central bank, The Block, 2020. [Электронный ресурс]. URL: https://www.theblockcrypto.com/linked/52092/chinas-digital-currency-progressing-smoothly-says-central-bank.

- Шесть крупнейших ЦБ создали группу для изучения цифровых валют центробанков CBDC, CryptoWiki, 2020. [Электронный ресурс]. URL: https://cryptowiki.ru/news/shest-krypneishih-cb-sozdali-gryppy-dlia-izycheniia-cifrovyh-valut-centrobankov-cbdc.html.

- International Monetary Fund, World Bank Group, FinTech: the experience so far, May 2019. [[Электронный ресурс]. URL: http://pubdocs.worldbank.org/en/361051561641115477/pdf/Fintech-executive-summary.pdf.

- Article software development fintech, major challenges and fintech trends that will dominate. Innovecs. 2019.

- Global Innovation Index. 2019. [Электронный ресурс]. URL: http://www.globalinnovationindex.org

- FinTech Adoption Index, The rapid emergence of FinTech. EY. 2017

- Estonian Financial Supervision Authority (EFSA). [Электронный ресурс]. URL: https://www.fi.ee/et.

- Инновации в России – неисчерпаемый источник роста. McKinsey. 2019.

- The future of RegTech for regulators. TPWG. 2018.

- Toronto Centre Notes. Regulatory Sandboxes. 2017.

- FinTech Lab. [Электронный ресурс]. URL: https://aifc.kz/ru/fintech-lab/.

- The RegTech universe on the rise. Deloitte. 2017. [Электронный ресурс]. URL: https://www2.deloitte.com/content/dam/Deloitte/lu/Documents/technology/lu_inside-regtech-universe-on-rise.pdf.

- Center for financial services analysis. Deloitte. 2017. [Электронный ресурс]. URL: https://www2.deloitte.com/content/dam/Deloitte/xa/Documents/corporate-finance/us-dcf-financial-services-update-q4-2017.pdf

- The Global Financial Centres Index 26, 2019. [Электронный ресурс]. URL: https://www.longfinance.net/media/documents/GFCI_26_Report_2019.09.19_v1.4.pdf.

- Индекс проникновения услуг финтех 2019, Ernst&Young.

- Статистический сборник ВШЭ «Индикаторы инновационной деятельности: 2019».

- Global FinTech Report, PwC, 2017.

- The Impact and Effectiveness of Innovate, Financial Conduct Authority, 2019.

- Технологии финансовых услуг в 2020 году и в дальнейшем: революционные перемены, PWC, 2016

- Payments and market infrastructures in the digital era, Bankque de France, 2018