УДК 332.146.2(292.471): 330.322

Publication text (PDF):Download

ИНВЕСТИЦИОННАЯ ПРИВЛЕКАТЕЛЬНОСТЬ КАК ФАКТОР ДИНАМИЧНОГО РАЗВИТИЯ РЕГИОНА Вельгош Н. З.1, Сиваш О. С.1, Змияк С. С.2

1Крымский федеральный университет имени В. И. Вернадского, Симферополь, Российская Федерация

2Донской государственный технический университет, Ростов–на–Дону, Российская Федерация E-mail: nvelgosh@mail.ru

Инвестиционная привлекательность является важным элементом эффективного развития региона, так как создает основу для роста объема привлекаемых инвестиционных ресурсов, которые могут использоваться для развития производственных технологий, создания новых и модернизации действующих предприятий, роста объемов производства и повышения качества производимой продукции. При этом создание максимально благоприятных условий для инвестирования, повышение конкурентоспособности региона в целом является одной из главных задач региональной экономической политики. Изучение факторов, формирующих инвестиционную привлекательность, а также влияющих на ее уровень, дает возможность выбрать эффективные методы государственного регулирования инвестиционной деятельности и выработки мероприятий, направленных на снижение инвестиционных рисков и рост инвестиционного потенциала региона.

Ключевые слова: инвестиционная привлекательность, инвестиционный потенциал, инвестиционные риски, факторы, регион.

ВВЕДЕНИЕ

Повышение инвестиционной привлекательности является важным направлением формирования успешной территории, так как стратегические основы развития любого региона Российской Федерации ориентированы на переход от дотационной к развитой экономике, которая должна быть построена на эффективном производстве, диверсификации и разделении труда, использовании инновационных технологий, что является предпосылками для роста производительности труда и, соответственно, стимулирует социально-экономическое развитие региона.

Актуальным является не только развитие инвестиционной деятельности хозяйствующих субъектов, но и механизмы государственной инвестиционной политики, государственного регулирования, модификация взаимодействия государства и бизнеса в данной сфере.

Возможность привлечения инвестиционных ресурсов в регион, объемы привлекаемых инвестиций во многом определяются уровнем инвестиционной привлекательности региона, которая представляет собой его комплексную характеристику в соответствии с множеством параметров, служащих индикаторами целесообразности вложений средств непосредственно в данный регион. Отметим, что инвестиционная привлекательность – это составляющий элемент более укрупненного

понятия – инвестиционного климата, который является важнейшим макроэкономическим индикатором, определяет перспективы развития экономики региона и формируется под воздействием социально-экономических, структурно-

циклических, исторических, законодательных факторов. Благоприятный инвестиционный климат способствует привлечению большого объема инвестиций из различных источников, что, в свою очередь, зависит от уровня инвестиционной привлекательности региона.

Весомый вклад в разработку теоретических положений и методологических подходов относительно оценки инвестиционной привлекательности региона сделали ведущие исследователи и ученые–экономисты: И. А. Бланк, Л. В. Полунин, И. Б. Максимов, Т. В. Теплова, Е. А. Павлова, А. А. Белокур, А. В. Крылов и ряд других. Однако особенности развития инвестиционной привлекательности в Республике Крым требуют более тщательного изучения, так как данный процесс происходит в особых условиях, связанных с действием международных санкций, которые значительно ограничивают возможности развития инвестиционного процесса.

Целью исследования является изучение теоретико-методических основ процесса оценки уровня инвестиционной привлекательности и выработка практических рекомендаций по повышению уровня инвестиционной привлекательности региона на примере Республики Крым.

ОСНОВНОЙ МАТЕРИАЛ

1. СУЩНОСТНЫЕ ХАРАКТЕРИСТИКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

Понятие «инвестиционная привлекательность региона» в настоящее время достаточно часто встречается в научной литературе и используется в качестве интегрального критерия оценки качества инвестиционной деятельности,

отражающего возможности формирования инвестиционных ресурсов. Инвестиционную привлекательность можно рассматривать как совокупность условий, при которых может быть реализована инвестиционная деятельность, определяющих принятие решения инвестором, исходя из его предпочтений и возможности достижения ожидаемого эффекта [1]. С целью роста инвестиционной привлекательности для региона важна не только активизация деятельности по привлечению новых инвесторов, но и поддержка уже действующих предпринимателей, развивающих свой бизнес в данном регионе. Немаловажной является деятельность по популяризации предпринимательства, открытия собственного бизнеса для населения, содействие привлечению инвесторов, уже осуществляющих хозяйственную деятельность на территории других регионов [2].

Инвестиционная привлекательность включает в себя такие две важные составляющие, как инвестиционный потенциал и инвестиционные риски.

Рассмотрим несколько определений инвестиционной привлекательности, которые наиболее полно отражают сущность данного понятия (табл. 1).

Таблица 1. Подходы к определению понятия «инвестиционная привлекательность»

| Автор / коллектив авторов |

Определение

|

|||

| Бланк И. А. | «Ключевые компоненты инвестиционной привлекательности служат обобщающими характеристиками инвестиционных качеств конкретного объекта и оцениваются конкретным инвестором. Инвестиционная привлекательность отражает направленность на выработку инвестиционной политики и позволяет рассматривать ее выработку инвестиционной политики и позволяет рассматривать ее как важный фактор принятия инвестиционного решения» [3, с. 115] | |||

| Полунин Л. В. | «Комплексная характеристика социально-экономического объекта по множеству параметров, показывающая инвестору степень целесообразности инвестирования в него» [4, с. 74] | |||

| Янгульбаева Л. Ш. | «Сформированное существующими рисками и устоявшимся инвестиционным потенциалом состояние региональной экономики, подтвержденное показателями рентабельности, реальности и перспективности финансовых инвестиций в социальное или экономическое развитие региона» [5, с. 144] | |||

| Максимов И. Б. | «Субъективная оценка инвестором страны, региона или предприятия по поводу принятия решения о вложении своих средств в, соответственно, страну, регион или предприятие, которая складывается на основе анализа объективных характеристик предполагаемого объекта инвестирования» [6, с. 14] | |||

| Теплова Т. В. | «Характеристика актива, учитывающая удовлетворение интереса конкретного инвестора по соотношению «риск – отдача на вложенный капитал – горизонт владения активом» [7, с. 31] | |||

| Чиненов М. В. и др. | «Объективные предпосылки для инвестирования и количественно выражаемые в объеме капитальных вложений, которые могут быть привлечены в регион, исходя из присущих ему инвестиционного потенциала и уровня некоммерческих инвестиционных рисков» [8, с. 30] | |||

| Юзвович Л. И., Дегтярев С. А., Князева Е. Г. | «Наличие таких условий инвестирования, которые влияют на предпочтения инвестора в выборе того или иного объекта инвестирования» [9, с. 372] | |||

| Павлова Е. А. | «Совокупность благоприятных для инвестиций факторов, характеризующих инвестиционный климат региона и отличающих данный регион от других» [10, с. 19] | |||

| Топсахалова Ф. М.–Г., Лепшокова Р. Р., Койчуева Д. А. | «На макроуровне – экономические, правовые, политические, социальные и другие условия, созданные государством всем субъектам хозяйствования, а также иностранным инвесторам для выгодного вложения инвестиций с целью развития национальной экономики» [11] | |||

| Булокур А. А. | «Система объективных и субъективных региональных факторов и условий, определяющих инвестиционный потенциал территории и соответствующий выбор инвестором объекта инвестирования среди имеющихся альтернатив» [12] | |||

Источник: составлено автором по материалам [3; 4; 5; 6; 7; 8; 9; 10; 11; 12]

Относительно определения И. А. Бланка отметим, что, по нашему мнению, инвестиционная политика определяет, какой уровень инвестиционной привлекательности является приемлемым для инвестора, какие составляющие элементы этого комплексного показателя являются приоритетными, а не наоборот.

Определение Л. Ш. Янгульбаевой охватывает только финансовые инвестиции, тогда как значительную долю в структуре инвестиций любого региона занимают реальные (прямые) и интеллектуальные инвестиции.

Исходя из определения И. Б. Максимова, отметим, что такое важное решение, как вложение инвестиционных ресурсов в какой-либо регион, не может приниматься, исходя из субъективных оценок отдельных лиц, даже если они имеют большой опыт в сфере хозяйственной деятельности и/или инвестирования.

Определение Е. А. Павловой носит дискуссионный характер, так как отличие региона от других не является определяющим условием для инвестирования, чаще инвестором рассматриваются регионы с примерно одинаковыми условиями инвестиционной и хозяйственной деятельности, и решение может приниматься, например, при учете влияния территориального фактора, степени развитости инфраструктуры.

Определения Т. В. Тепловой, М. В. Чиненова, Л. И. Юзвович, С. А. Дегтярева, Е. Г. Князева отмечают, что инвестиционная привлекательность отражает определенные условия, но не уточняется, чего именно касаются эти условия, какими конкретными параметрами они должны обладать, чтобы инвестор принял положительное или отрицательное решение о вложении своих средств в конкретный регион или объект инвестирования.

Общим в рассмотренных определениях является то, что инвестиционная привлекательность является комплексным показателем, включающим в себя множество параметров, позволяющих оценить целесообразность инвестирования в тот или иной объект. Наиболее точным является описание понятия инвестиционной привлекательности таких авторов, как Полунин Л. В., Топсахалова Ф. М.–Г., Лепшокова Р. Р., Койчуева Д. А., Булокур А. А.

Таким образом, инвестиционную привлекательность можно рассматривать как совокупность условий, при которых может быть реализована инвестиционная деятельность, определяющих принятие решения инвестором исходя из его предпочтений и возможности достижения ожидаемого эффекта.

Рассмотрим две основные составляющие инвестиционной привлекательности, а именно инвестиционный потенциал региона и инвестиционные риски.

Инвестиционный потенциал региона можно представить как совокупный оценочный показатель, позволяющий оценить различия в условиях, создаваемых органами местного самоуправления в отдельном регионе.

И. М. Голайдо в своем исследовании отмечает, что «инвестиционный потенциал должен учитывать макроэкономические характеристики, насыщенность территории факторами производства, потребительский спрос населения и складывается из семи частных потенциалов» [13, с. 60]: ресурсно-сырьевой, трудовой, производственный, институциональный, инфраструктурный, финансовый, потребительский.

ИНВЕСТИЦИОННАЯ ПРИВЛЕКАТЕЛЬНОСТЬ КАК ФАКТОР…

Т. А. Иванова в своем исследовании выделяет несколько видов риска, которые в совокупности составляют общий уровень инвестиционного риска: экономический, политический, финансовый, социальный, экологический, криминальный, законодательный [14, C. 43].

Инвестиционный риск в расширенном понимании – это «вероятность неполучения доходов запланированного уровня в условиях неопределенности, сопутствующей деятельности; неопределенность финансовых результатов в будущем» [15, C. 10]

Рассматривая эти две составляющие, необходимо учитывать, что инвестиционный потенциал отражает существующую на момент его оценки ситуацию, то есть наличие той или иной составляющей в регионе или существующие предпосылки для его появления или развития, активизации. В то же время инвестиционный риск отличается вероятностной оценкой, «здесь отчетливо прослеживается тесная связь риска, вероятности и неопределенности: в основе риска лежит вероятностная природа рыночной деятельности и неопределенность ситуации при ее осуществлении» [16, C. 10].

Инвестиционный риск отражает ограничения, с которыми может столкнуться инвестор в ходе принятия решения: ограниченность ресурсов – финансовых, материальных, трудовых, инфраструктурных; ограничения при изучении качеств и характеристик объекта инвестирования; ограниченность физической и познавательной деятельности человека, различия в оценках ситуации; несбалансированность механизма реализации инвестиционного процесса (например, финансово-экономического и материально-технического обеспечения).

Соответственно, инвестиционная привлекательность формируется исходя из существующего инвестиционного потенциала в регионе с учетом всех его составляющих потенциалов с учетом рисков инвестирования. То есть инвестиционную привлекательность можно представить как разность между инвестиционным потенциалом и инвестиционным риском.

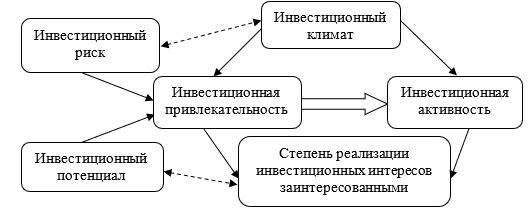

Рассмотрим взаимосвязь между рассмотренными понятиями, которые неразрывно связаны с инвестиционной привлекательностью и являются ее составляющими элементами (рис. 1).

Рисунок 1. Взаимосвязь элементов, составляющих инвестиционную привлекательность.

Источник: составлено авторами по материалам [15, с. 22]

2. ФАКТОРЫ, ОПРЕДЕЛЯЮЩИЕ ИНВЕСТИЦИОННУЮ ПРИВЛЕКАТЕЛЬНОСТЬ РЕГИОНА

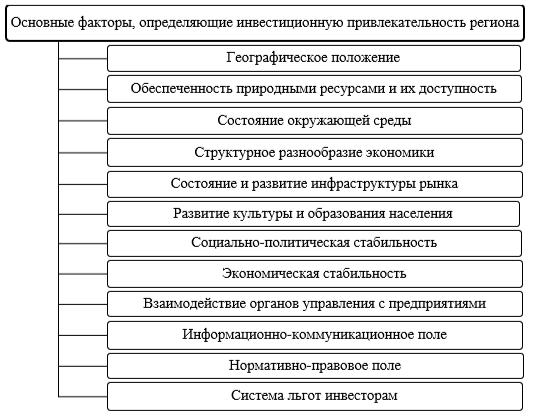

Уровень инвестиционной привлекательности региона зависит от множества факторов, определяющих как положительную, так и негативную оценку при рассмотрении возможности инвестирования в определенном регионе [17]. На рис. 2 представлены основные факторы, в целом определяющие инвестиционную привлекательность региона. Их оценка является важнейшей составляющей при принятии решения о целесообразности инвестирования.

Далее выделим инвестиционные элементы, положительно либо отрицательно влияющие на уровень инвестиционной привлекательности (рис. 3).

Отметим, что обозначенные инвестиционные составляющие находятся в тесной взаимосвязи между собой и могут нивелировать друг друга, то есть влияние положительного фактора может быть настолько высоко, что негативные факторы не будут приниматься во внимание, либо их влияние на принятие решения будет намного меньше, и наоборот. Инвестиционная привлекательность не только является комплексным понятием, но и подвергается влиянию множества факторов и элементов, в различной мере влияющих на ее уровень.

Следует отметить, что факторы, влияющие на инвестиционную привлекательность, могут быть разделены на две категории:

- «твердые», жесткие факторы – не могут изменить ни органы государственной власти, ни субъекты хозяйствования, либо их изменение возможно при больших материальных и временных затратах;

- «мягкие» факторы – подвергаются изменениями, в свою очередь, делятся на медленно изменяемые и быстро изменяемые.

Рисунок 2. Основные факторы, определяющие инвестиционную привлекательность региона.

Источник: составлено авторами

ИНВЕСТИЦИОННАЯ ПРИВЛЕКАТЕЛЬНОСТЬ КАК ФАКТОР…

- «твердым» факторам относится географическое положение, инфраструктура (транспортная, энергетическая, телекоммуникационная, научно-техническая), производственное развитие, ресурсно-сырьевая обеспеченность, уровень развития потребительского рынка, климат и экологическое состояние региона, уровень государственной поддержки и регулирования. К «мягким», медленно изменяемым факторам, можно отнести государственную инвестиционную политику на региональном уровне, возможность подготовки специалистов необходимой направленности, существующий уровень развития предпринимательской и инновационной деятельности в регионе, уровень социально-экономического развития региона, уровень сервиса, уровень коррупции и преступности.

- наиболее быстро изменяемым факторам можно отнести следующие: законодательство и политика местных органов самоуправления в сфере инвестирования, меры муниципальной поддержки и стимулирования [14, с. 19].

Рисунок 3. Инвестиционные составляющие, положительно и отрицательно влияющие на уровень инвестиционной привлекательности региона.

Источник: составлено авторами по материалам [2]

При этом отметим, что выделенные группы факторов могут усиливать или снижать влияние друг друга. Так, «мягкие» факторы могут частично компенсировать недостаточно привлекательные «твердые» факторы, смягчать их воздействие и подталкивать инвестора к принятию положительного решения в отношении инвестирования в определенный регион. В то же время «твердые» факторы, как правило, не могут компенсировать негативное воздействие «мягких» факторов, следовательно, не оказывают значительного влияния на решение инвестора в таком случае. «Твердые» факторы компенсируют недостатки «мягких» только в исключительных случаях.

Таким образом, инвестиционная привлекательность является важнейшим комплексным показателем, оцениваемым потенциальным инвестором при принятии решения о вложении своих средств в бизнес в определенном регионе. Повышая уровень инвестиционной привлекательности, укрепляя уже достигнутое значение, органы государственной власти имеют возможность развивать инвестиционную деятельность в регионе, привлекая новых, как российских, так и зарубежных инвесторов, и стимулируя уже существующих предпринимателей инвестировать в развитие хозяйственной деятельности, в повышение качества продукции и рост ее конкурентоспособности на внутреннем и мировом рынках.

ВЫВОДЫ

Инвестиционную привлекательность можно рассматривать как совокупность условий, позволяющих реализовать инвестиционную деятельность, определяющих принятие решения инвестором, исходя из его предпочтений и возможности достижения ожидаемого эффекта. Выделяют две основные составляющие инвестиционной привлекательности: инвестиционный потенциал и инвестиционный риск.

Уровень инвестиционной привлекательности региона зависит от множества факторов, которые могут иметь как положительную, так и негативную оценку при рассмотрении возможности инвестирования.

Среди проблем развития инвестиционной деятельности в Республике Крым можно выделить такие, как высокий уровень физического и морального износа основных фондов, нехватка высококвалифицированных кадров для развития наукоемкого производства; сложности в получении инвестиционных кредитов, высокие ставки по банковским кредитам; низкий уровень развития дорожной инфраструктуры, сложность оценки реального состояния и динамики развития отраслей вследствие отсутствия развернутой статистической информации, высокий уровень риска инновационной деятельности, отсутствие опыта внедрения результатов инновационных исследований в практическую деятельность.

О наличии проблем в эффективном развитии инвестиционной привлекательности Республики Крым свидетельствует ряд показателей, которые следует рассматривать во взаимосвязи с тенденциями развития инвестиционной деятельности в регионе, например, сравнительно низкая инвестиционная активность предприятий, незначительная доля инвестиций в объекты интеллектуальной собственности, поддерживающий характер инвестиций, недостаточные вложения в обучение персонала, низкие объемы и неблагоприятная структура иностранных инвестиций.

Учитывая влияние на инвестиционную привлекательность двух основных элементов: инвестиционного риска и инвестиционного потенциала, можно сделать заключение о том, что с целью повышения уровня инвестиционной привлекательности необходимо осуществлять мероприятия, направленные на снижение уровня инвестиционного риска региона и на рост инвестиционного потенциала.

Список литературы

- Илясова Ю. В. Современное состояние и проблемы обеспечения инвестиционной безопасности в Российской Федерации // Ученые записки Крымского федерального университета имени В.И. Вернадского. Экономика и управление. 2019. Т. 5 (71). № 3. С. 89–100.

- Кирильчук С. П., Романенко А. Ю. Детерминанты трансформации региональной социально-экономической системы // Ученые записки Крымского федерального университета имени В.И. Вернадского. Экономика и управление. 2019. Т. 5 (71). № 4. С. 49–53.

- Бланк И. А. Инвестиционный менеджмент: монография. Киев: МП «ИТЕМ» ЛТД. «Юнайтед Лондон Трейд Лимитед», 1995. 448 с.

- Полунин Л. В. Повышение показателей инвестиционной привлекательности региональной экономики // Социально-экономические явления и процессы. 2014. № 1 (059). [Электронный ресурс]. URL: https://cyberleninka.ru/article/n/povyshenie-pokazateley-investitsionnoy-privlekatelnosti-regionalnoy-ekonomiki.

5. Янгульбаева Л. Ш. Сущность и экономическое содержание инвестиционной привлекательности региона // Пространство экономики. 2012. № 3–2. [Электронный ресурс]. URL: https://cyberleninka.ru/article/n/suschnost-i-ekonomicheskoe-soderzhanie-investitsionnoy-privlekatelnosti-regiona

Максимов И. Б. Инвестиционный климат: методика оценки: учеб. пособие. Иркутск: Изд–во БГУЭП, 2002. 132 с.

Теплова Т. В. Инвестиции: учебник. М.: Издательство Юрайт; ИД Юрайт, 2011. 724 с.

Инвестиции: учебное пособие / М. В. Чиненов и др.; под ред. М. В. Чиненова. 3–е изд., стер.

М.: КНОРУС, 2011. 368 с.

-

- Инвестиции: учебник для вузов / под ред. Л. И. Юзвович, С. А. Дегтярева, Е. Г. Князевой. Екатеринбург: Изд–во Урал. ун–та, 2016. 543 с.

- Павлова Е. А. Инвестиционная привлекательность региона: сущность и методы оценки // Вестник Самарского финансово-экономического института. 2011. № 2 (10). С. 18–23.

- Топсахалова Ф. М.–Г., Лепшокова Р. Р., Койчуева Д. А. Современное состояние и оценка эффективности использования инвестиционных ресурсов в аграрном секторе: монография. 2009. М.: Академия Естествознания. 161 с.

- Белокур А. А. Экономическая сущность инвестиционной привлекательности региона //

Экономика и социум. 2017. №3 (34) [Электронный ресурс]. URL: https://iupr.ru/domains_data/files/zurnal_34/ Belokur_Osnovnoy%20razdel.pdf

-

- Голайдо И. М. Инвестиционный потенциал региона // Региональная экономика: теория и практика. 2008. № 17 (74). С. 59–68.

- Иванова Т. А. Виды инвестиционных рисков и их рейтинговая оценка в Саратовской области

- Известия Саратовского университета. Серия Экономика. Управление. Право. 2008. № 2. С. 43–45.

- Касьяненко Т. Г., Маховикова Г. А. Анализ и оценка рисков в бизнесе: учебник и практикум для бакалавриата и магистратуры. М.: Издательство Юрайт. 2018. 381 с.

- Крылов А. В. Инвестиционный климат, бизнес–среда и их развитие для регионов и муниципальных образований // Официальный сайт Государственного Совета Республики Крым.

[Электронный ресурс]. URL::http://crimea.gov.ru/content/uploads/files/mohelp/%D0%9E%D0%9A%D0%9C%D0%9E28.02/investprivlek atelnost.pdf.

- Пяткова Н. П. Условия формирования региональной политики // Ученые записки Крымского федерального университета имени В.И. Вернадского. Экономика и управление. 2019. Т. 5 (71). № 4. С.

129–135.